María lleva años ahorrando para comprarse una vivienda pero, con la que está cayendo, es lógico que la asalten muchas dudas sobre la conveniencia de ir a su entidad bancaria a solicitar la hipoteca que necesita para poder adquirirla. María se pregunta: ¿y si pierdo mi trabajo? ¿y si sube el Euribor? ¿y si el banco me la deniega? y, lo que es peor aún ¿quién me dice que no pueda acabar desahuciada?. María necesita que le expliquen cómo está el panorama y a qué debe atenerse si finalmente se decide a hacerlo.

María lleva años ahorrando para comprarse una vivienda pero, con la que está cayendo, es lógico que la asalten muchas dudas sobre la conveniencia de ir a su entidad bancaria a solicitar la hipoteca que necesita para poder adquirirla. María se pregunta: ¿y si pierdo mi trabajo? ¿y si sube el Euribor? ¿y si el banco me la deniega? y, lo que es peor aún ¿quién me dice que no pueda acabar desahuciada?. María necesita que le expliquen cómo está el panorama y a qué debe atenerse si finalmente se decide a hacerlo.

2013, es un mal año para pedir una hipoteca

Encontrar financiación para comprar la vivienda es complicado en estos momentos y especialmente para aquellos cuyos ingresos mensuales no superen los mil euros. Las entidades de crédito han tomado buena cuenta de las nefastas consecuencias de firmar hipotecas basura o de alto riesgo y, por consiguiente, han cerrado el grifo a la financiación.

Si los ingresos mensuales de María no son lo suficientemente elevados para vencer esta barrera que han creado los bancos en torno a la financiación, tendrá complicado contratar una hipoteca. Una alternativa: acudir a la Sociedad de Gestión de los activos procedentes de la Reestructuración Bancaria (Sareb) que ha comenzado a vender los activos inmobiliarios cedidos por los bancos nacionalizados o tantear las ofertas inmobiliarias de las propias entidades, pues suelen ofrecer financiación en condiciones más favorables.

¿Y si el banco me concede モバイル カジノ la hipoteca?

Según el informe elaborado por el portal inmobiliario Habitaclia.com:

- Se acabaron las hipotecas del 100% por lo que sólo financiaran entre un 70% u 80%. Los que quieran contratar una hipoteca deberán tener ahorrado al menos el 20% del precio total de la vivienda, más el 10% (aproximadamente) en concepto de gastos de gestión que finalmente tendrán que abonar. Para una vivienda de 120.000 euros María deberá tener ahorrados un mínimo de 36.000 euros.

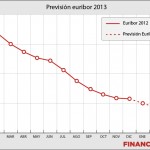

- Respecto al Euribor cabe esperar un buen momento, pues arrancó en 2013 con tasas muy inferiores a la de años anteriores. En febrero de 2013 el euribor se sitúa en 0,613%, mientras que en el mismo mes del pasado año se elevaba a 1,678%. De todos modos, María deberá extremar las precauciones respecto a posibles cláusulas suelo y diferenciales que quieran aplicarle en su entidad. Cuidado también si el banco nos ofrece hipotecas referenciadas a índices distintos al euribor, como el IRPH (Indice de Referencia de Prestamos Hipotecarios) y que ronda en torno al 3% y, como consiguiente, hará que paguemos cuotas hipotecarias más caras.

- Pagar en menos tiempo. Ya conocemos la intención del Gobierno de limitar el pago de las hipotecas a un máximo de 30 años. Los bancos también han tomado debida cuenta y empiezan a aplicar esta medida.

- Más comisiones, más seguros y, por tanto, más gastos. Del citado informe de Habitaclia, se desprende igualmente que son cada vez más los bancos que exigen contratar diversos seguros o productos complementarios para guardarse las espaldas. También han elevado las comisiones. Si hace dos años la comisión de apertura solía ser del 0%, lo más probable es que María ahora se encuentre con comisiones en torno al 1%, así como el cobro por separado de la comisión de estudio.

- Compara, infórmate, negocia y consulta todas las dudas antes de firmar. Una hipoteca es para toda la vida.

Desde Financialred recomendamos las siguientes lecturas relacionadas: