En la primera entrada del día, mostrábamos como el sistema Russell 24 de esBolsa sigue apostando largos por los valores de pequeña capitalización de Estados Unidos, y en la mañana de hoy martes, justo antes de que abran los mercados Europeos, nos gustaría hacer mención a un gráfico de bespokeinvest y compartir un dato, que de nuevo pone de manifiesto la buena salud de los Small caps americanos (valores pequeños) con respecto a los Large Caps (grandes valores).

En la primera entrada del día, mostrábamos como el sistema Russell 24 de esBolsa sigue apostando largos por los valores de pequeña capitalización de Estados Unidos, y en la mañana de hoy martes, justo antes de que abran los mercados Europeos, nos gustaría hacer mención a un gráfico de bespokeinvest y compartir un dato, que de nuevo pone de manifiesto la buena salud de los Small caps americanos (valores pequeños) con respecto a los Large Caps (grandes valores).

Para quién no lo sepa, he de decir que en un índice ponderado por capitalización de mercado (como el S&P 500 o el Ibex 35), las cotizadas de mayor tamaño tiene un mayor impacto en la variación del índice que las pequeñas compañías (por eso el Ibex depende tanto de BBVA, Santander, Telefónica, Inditex..).

Este detalle, está perjudicando y sesgando de forma significativa a los 500 valores que componen el S & P debido a la gran caída en Apple, que es la mayor acción del índice. Ahora mismo, el índice S & P 500 se encuentra unos pocos puntos porcentuales por debajo de su máximo histórico, pero si nos fijamos en el índice donde todas las acciones tienen el mismo peso e importancia (conocido como EqualWeitght, el índice está realizando nuevos máximos históricos.

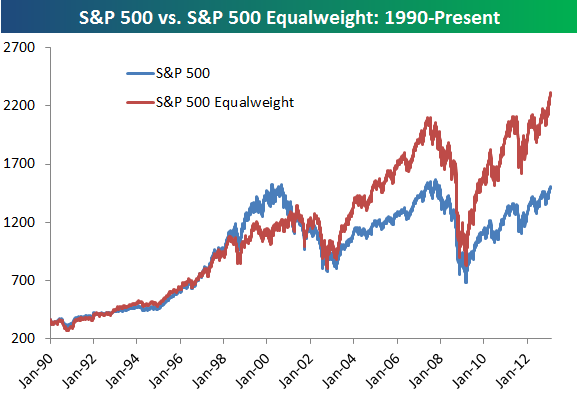

El gráfico que publicamos a muestra el rendimiento del SP500 normal en comparación con el SP500 con ponderación equilibrada (EqualWeitght) desde el año 1990.

Como se muestra, el SP500 sin ponderar prácticamente ha doblado en rendimiento al índice ponderado SP500, y esa diferencia, lejos de reducirse, se ha aumentado en las últimas semanas, lo cuál indica que los valores de menor capitalización han superado a los grandes valores.

Cuando el mercado de valores alcanzó su punto máximo en el año 2000, los valores grandes superaban a los pequeños, ya que una gran parte de las alzas eran causadas por un pequeño número de empresas de gran capitalización fundamentalmente tecnologícas. En cambio, cuando el mercado alcanzó su punto máximo en 2007, fue una historia diferente, los valores de menor capitalización ganaron en rendimiento durante el mercado alcista vivido entre 2003-2007., y este dato es interesante porque el rally actual se parece más al período 2003-2007.

Esta es una de las razones por las que desde esBolsa apostamos por incluir en nuestra cartera un sistema que opere sobre los valores pequeños. Su buen comportamiento nos hace tenerlo muy en cuenta dentro de nuestra cartera.

Desde FinancialRed recomendamos la lectura relacionada de: Preparados para próximas subidas en el Ibex y en las bolsas europeas