Una gestión de depósitos eficiente podría tener un impacto de hasta un 15% en el coste de los depósitos, llegando a impactar un 0,6% del ROE. Según Oliver Wyman, los bancos deben reforzar sus capacidades de gestión de depósitos para poder competir de manera eficaz en un entorno marcado por una nueva generación de clientes hiperconectados y por la aparición de una amplia gama de depósitos en línea más complejos que compiten con los tradicionales

Tras los recientes resultados históricos de las entidades financieras en el ejercicio 2023, impulsados por el aumento de los tipos de interés que comenzó en 2022 con el objetivo de frenar la inflación después de una década de tipos de interés bajos o casi nulos, el nuevo informe de la consultora estratégica Oliver Wyman, ‘Rebuilding the Deposit Management Muscle’, destaca la creciente importancia de la gestión de depósitos para el buen desempeño de los bancos. Concretamente, el estudio estima que una adecuada gestión de los depósitos marcaría la diferencia en los resultados 2024 de la banca española, pudiendo mejorarlos en hasta 1.500 millones de euros.

La gestión de depósitos basada en el desarrollo de capacidades analíticas que permitan ofrecer a los clientes una oferta personalizada, premiando la lealtad y mejorando la experiencia de usuario puede tener un impacto de hasta un 15% en el coste de los depósitos, llegando a impactar un 0,6% del ROE (Return of Equity).

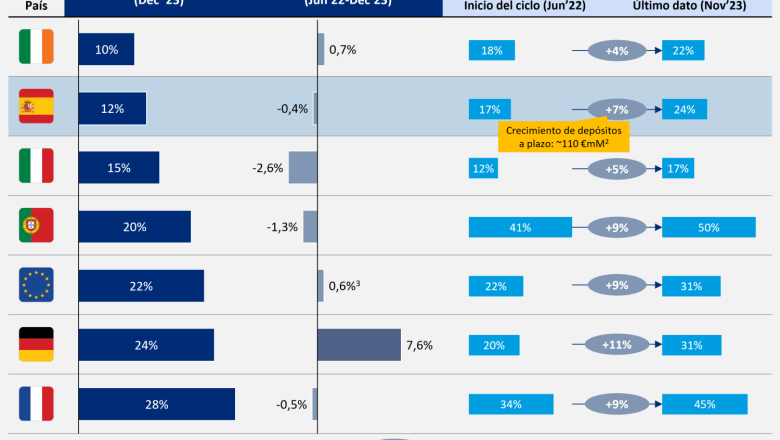

Tras una década de tipos de interés reducidos e incluso nulos, las economías occidentales empezaron a entrar en un ciclo de tipos al alza desde finales de 2021, donde Europa, tomando como referencia tipos de interés de los bancos centrales, ha experimentado un incremento de tipos menos pronunciado que en Reino Unido (5,25%) y EE.UU (5,33%), alcanzando un tipo máximo de 4,00% que lleva fijo desde septiembre de 2023. En línea con lo anterior, durante este ciclo alcista, la remuneración de depósitos en Europa se ha mantenido inferior a la de otras economías occidentales, con una beta de depósitos del 22,5% en la Eurozona, comparada con el 36% en EE.UU. y 52,2% en Reino Unido.

Los depósitos españoles crecen menos que la media de la eurozona El volumen total de depósitos europeos solo ha aumentado un 0,6% desde junio de 2022, con una disminución en España de -0,4%. La menor remuneración de depósitos en España puede atribuirse en parte a la sólida posición de liquidez del mercado bancario español, con una ratio de préstamos sobre depósitos (LTD) cercano al 90%. Esta situación contrasta con ciclos anteriores, como el periodo 2005-2008, donde el LTD alcanzó aproximadamente un 200%. Además, se ha producido un proceso de consolidación bancaria, con los cinco bancos principales aumentando su cuota de mercado del 35% al 77%.

Para Claudio Lago de Lanzós, Director General en España y Portugal de Oliver Wyman, "en un contexto donde se anticipa una bajada de los tipos de interés en los próximos meses, pero manteniéndose en entornos positivos, los depósitos emergen como un factor clave para la banca. En este escenario, la gestión inteligente y eficiente de los depósitos se presenta como un diferenciador crucial en los resultados financieros de los bancos".

Mejores prácticas bancarias para la gestión de depósitos Artiom Arkhangelskiy, Socio de la Industria de Servicios Financieros de Oliver Wyman, enfatiza que "adoptar un enfoque analítico y operativo de las entidades puede optimizar los costes de los depósitos hasta en 43.000 millones de euros al año para los bancos europeos y británicos. En el caso de los bancos españoles, una gestión eficiente de los depósitos podría tener un impacto en sus costes de aproximadamente entre un 10% y 15%, lo que supone hasta 1.500 millones de euros al año y un impacto de sus resultados de hasta un 0,6% del ROE".

Para enfrentar este desafío, los expertos de Oliver Wyman sugieren que los bancos deben reforzar sus capacidades de gestión de depósitos, especialmente en un entorno marcado por una nueva generación de clientes más sofisticados e hiperconectados y la aparición de una amplia gama de depósitos en línea más complejos.

En este nuevo contexto, se vuelve necesario adoptar una serie de herramientas para cumplir con los objetivos de gestión de activos y pasivos (ALM) y de liquidez, así como para garantizar un trato justo para cada segmento de clientes.

Desde Oliver Wyman proponen diez mejores prácticas compuestas por cinco capacidades analíticas y cinco capacidades operativas que pueden ayudar a los bancos a identificar cualquier brecha en la gestión de depósitos y ayudarles a comprender el panorama competitivo en el futuro.

Capacidades analíticas para mejorar las decisiones bancarias en la gestión de depósitos Los expertos de Oliver Wyman definen una serie de herramientas para obtener la información analítica necesaria de los diferentes segmentos de clientes con la idea de mejorar el diseño del producto frente al de la competencia, determinar el alcance de la gestión en diferentes escenarios macroeconómicos y competitivos e, incluso, desarrollar recomendaciones de precios personalizados por segmento de cliente.

Capacidades operativas para una gestión eficaz de los depósitos Entre las capacidades operativas destacan cinco prácticas enfocadas en justificar la toma de decisiones en depósitos y respaldar las acciones planteadas para fijar precios de depósitos para cada segmento, para después vincularlas a las decisiones o eventos que las desencadenan.

Para ello, se prioriza la creación de equipos dedicados a la gestión de depósitos y equipados con los datos necesarios para tomar decisiones informadas de manera oportuna, así como el desarrollo proactivo de las tecnologías, procesos y formaciones para desarrollar estrategias comerciales diferenciadas e incorporar nuevos datos a los modelos existentes para iniciar iniciativas exitosas de forma más selectiva.

Para Javier Garcia, Socio que lidera la práctica de Finanzas y Riesgos de Oliver Wyman en España y Portugal, "la adopción de estas mejores prácticas no solo ayudará a los bancos a navegar en un entorno de mayor competitividad, sino que también les permitirá retener clientes de alto valor y adquirir nuevos clientes de manera más efectiva. El impulso positivo de los buenos resultados representa una oportunidad excepcional para que los bancos fortalezcan su gestión de depósitos y se preparen para una competencia más intensa en el futuro".

Para acceder al informe completo, se puede pinchar aquí.

Sobre Oliver Wyman Oliver Wyman es un líder global en consultoría estratégica. Con oficinas en más de 70 ciudades en 30 países, Oliver Wyman combina un profundo conocimiento sectorial con experiencia especializada en estrategia, operaciones, gestión de riesgos y transformación de las organizaciones. La firma cuenta con más de 6.000 profesionales en todo el mundo, que ayudan a sus clientes a optimizar sus negocios, mejorar sus operaciones y perfil de riesgo y acelerar su desarrollo organizativo para aprovechar las oportunidades. Oliver Wyman es una subsidiaria de Marsh & McLennan Companies [NYSE: MMC]. Para más información: www.oliverwyman.com o en x: @OliverWyman

Fuente Comunicae