Los españoles alcanzaron las ganancias suficientes para cumplir con Hacienda en 2017 tras 178 días de desempeño profesional.

Pagar impuestos es algo que no suele sentar bien. A veces ‘duele’ más en el bolsillo, porque se abonan de forma directa, por ejemplo, en el impuesto sobre la renta de las personas físicas (IRPF) si la declaración sale a pagar. En otras ocasiones se nota menos porque se añaden al precio que pagamos por un determinado producto, siendo el caso más evidente y conocido el del impuesto sobre el valor añadido (IVA). Sumando todos los tributos, ¿te has preguntado alguna vez cuántos días al año te toca trabajar para pagar impuestos?  Puede que la respuesta te sorprenda o, simplemente, te escueza: en 2017, los españoles trabajan, de media, un total de 178 jornadas para cumplir con sus obligaciones tributarias, según los cálculos realizados por el think tank Civismo, que cifra en una media de 186 jornadas los días que quedan libres para el propio contribuyente.

Puede que la respuesta te sorprenda o, simplemente, te escueza: en 2017, los españoles trabajan, de media, un total de 178 jornadas para cumplir con sus obligaciones tributarias, según los cálculos realizados por el think tank Civismo, que cifra en una media de 186 jornadas los días que quedan libres para el propio contribuyente.

Si el dicho que popular que asegura que «el tiempo es dinero», puedes traducir fácilmente a euros lo que te cuesta pagar impuestos dividiendo tu sueldo anual neto entre los días del año y después echando el cálculo tomando la cifra de 178 como referencia. Aunque, de nuevo, puede que la respuesta que consigas te suponga llevarte un disgusto.

Las cotizaciones sociales, lo más costoso

Dentro de este cómputo impositivo global, la distribución por peso de los gravámenes, traducidos en días, es la siguiente: las cotizaciones sociales suponen, de media, 102 jornadas de salario; a las que hay que añadir otras 36 por el IRPF, hasta 25 por el también mencionado IVA, 11 por impuestos especiales y cinco más por otros tributos estatales, autonómicos y municipales como el IBI o los impuestos de patrimonio, sucesiones o de matriculación de los automóviles.

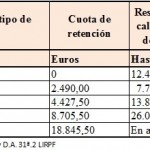

La incidencia de los impuestos en las nóminas

De este desglose se deduce el gran impacto que tienen el IRPF y las cotizaciones sociales, cuya suma los autores del estudio denominan ‘cuña fiscal’, y que reduce el salario neto de los trabajadores de manera significativa.  Así, de cada 100 euros que paga el empresario en costes laborales, el ocupado de entre 16 y 29 años cobra 64,03 euros, lo que equivale a una ‘cuña fiscal’ del 35,97%. Para los trabajadores de entre 30 y 44 años, la retribución neta se queda en 62,26 a causa de una ‘cuña fiscal’ del 37,74%. Los que tienen entre 45 y 64 años reciben de esta cantidad sólo 61 euros, lo que supone la ‘cuña fiscal’ más elevada por tramos de edad: un 38,76%. Por último, entre los mayores de 65 años, la fiscalidad directa se traduce en que, de cada 100 euros, se perciben 88 de forma efectiva. En este caso, la ‘cuña fiscal’ es más reducida por la ausencia de presión de las cotizaciones sociales.

Así, de cada 100 euros que paga el empresario en costes laborales, el ocupado de entre 16 y 29 años cobra 64,03 euros, lo que equivale a una ‘cuña fiscal’ del 35,97%. Para los trabajadores de entre 30 y 44 años, la retribución neta se queda en 62,26 a causa de una ‘cuña fiscal’ del 37,74%. Los que tienen entre 45 y 64 años reciben de esta cantidad sólo 61 euros, lo que supone la ‘cuña fiscal’ más elevada por tramos de edad: un 38,76%. Por último, entre los mayores de 65 años, la fiscalidad directa se traduce en que, de cada 100 euros, se perciben 88 de forma efectiva. En este caso, la ‘cuña fiscal’ es más reducida por la ausencia de presión de las cotizaciones sociales.

Familias e impuestos

En lo que se refiere a los hogares españoles con uno o dos hijos a cargo, las reducciones aplicadas en la base imponible suavizan en casi un punto porcentual la ‘cuña fiscal’ para todos los tramos de edad, pero, en cambio, las cotizaciones sociales no discriminan por cargas familiares, lo que anula los incentivos por tener hijos. Por su parte, tener un segundo hijo a cargo rebaja, de promedio, un punto porcentual en cada cohorte de población respecto al primero. Pero lo más llamativo es que el sistema fiscal sobre las rentas del trabajo (IRPF y cotizaciones) otorga mayor rebaja tributaria por tener descendencia a los padres maduros respecto a los más jóvenes. Por tanto, la fiscalidad de las rentas del trabajo genera el efecto contrario al que se busca por parte de la política económica para frenar el envejecimiento demográfico, según el citado trabajo.

Por su parte, tener un segundo hijo a cargo rebaja, de promedio, un punto porcentual en cada cohorte de población respecto al primero. Pero lo más llamativo es que el sistema fiscal sobre las rentas del trabajo (IRPF y cotizaciones) otorga mayor rebaja tributaria por tener descendencia a los padres maduros respecto a los más jóvenes. Por tanto, la fiscalidad de las rentas del trabajo genera el efecto contrario al que se busca por parte de la política económica para frenar el envejecimiento demográfico, según el citado trabajo.

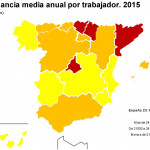

Los impuestos por comunidades autónomas

«A pesar de que ha habido comunidades autónomas que han aplicado importantes subidas de impuestos en los tramos altos (Aragón, Baleares, Cantabria, Galicia y La Rioja), otras, en cambio, han rebajado entre medio punto y dos puntos los tramos autonómicos del IRPF, y han mejorado tanto las reducciones en base como las deducciones en cuota (Comunidad Valenciana, Murcia y Baleares). Esto ha permitido que el efecto neto haya sido positivo, con el adelanto de un día en el pago de los impuestos de las personas físicas», destacan desde Civismo.

Los catalanes, los que más impuestos pagan

De este modo, La Rioja es la que antes celebra su Día de la Liberación Fiscal, el 27 de junio, mientras que Cataluña es la que más se demora, al hacerlo el 5 de julio. Aragón, Baleares, Cataluña y Cantabria aumentan también un día la dedicación de sueldo para pagar impuestos, mientras que Andalucía, Galicia y Castilla y León llegan un día antes a su ‘liberación fiscal’ (en el caso de la primera, dos días antes).

El Día de la Liberación Fiscal

Ese estudio se ha realizado para conmemorar lo que desde la citada organización se ha dado en llamar el Día de la Liberación Fiscal, que en el actual ejercicio ha llegado el 28 de junio, una jornada antes que en 2016.