Estamos asistiendo durante las últimas semanas a correcciones en los mercados de renta variable provocadas principalmente por tensiones geopolíticas y un menguante crecimiento europeo. Los banqueros centrales han mostrado determinación por revitalizar la recuperación de sus economías y en el caso concreto de Mario Draghi, poniendo sobre la mesa una batería de medidas que van desde la bajada de tipos de interés, a la compra de ABS y cédulas hipotecarias condicionadas a la concesión de crédito.

No obstante, la euforia inicial con las que se acogen las medidas anteriormente mencionadas, puede tornarse rápidamente en una gran desilusión que provoca desplomes bursátiles, alterando los nervios del mercado a nivel general.

Esto se ha hecho evidente no solo en la última comparecencia del presidente del BCE, sino en otras anteriores ante la falta de concreción de los mecanismos de transmisión de política monetaria.

La ralentización de los indicadores macroeconómicos en el núcleo europeo, el fantasma de la deflación y la falta de medidas de reducción del déficit en países como Francia o Italia, están pesando de manera importante en la confianza del inversor.

En EEUU la historia es diferente, aunque Janet Yellen sigue preocupada por la sostenibilidad del crecimiento en la primera potencia económica, donde el mercado laboral da muestras de fortaleza y la inflación está controlada; la evolución económica es claramente diferente al otro lado del charco, donde los analistas han vuelto a aumentar las previsiones para el año tras la publicación del volumen de negocio por parte de las grandes empresas (+4,4% durante el segundo trimestre) con unos resultados que se han incrementado en un 9,3%.

Recientemente conocíamos las nuevas previsiones de crecimiento del FMI para la economía, en donde debemos tener en cuenta que tan sólo son previsiones, hecho que hace que se produzcan dispersiones con la realidad. Destacamos los siguientes puntos:

1) Recuperación Mundial decepcionante.

2) Tasas de crecimiento revisadas a la baja.

3) PIB mundial. El crecimiento global en 2014 se reduce en una décima respecto a julio, hasta el 3,3%. Para 2015, el pronóstico del Fondo pasa del 4% al 3,8%, frente al avance del 3,3% en 2013.

4) Economías avanzadas: El PIB en las economías avanzadas se acelerará un 1,8%, tal y como se esperaba este verano, y en 2015 lo hará a un ritmo del 2,3%, una décima menos de la previsión inicial.

5) Economías emergentes: Las cifras siguen reduciéndose para este grupo, donde el PIB será del 4,4% este año (frente al 4,5% anterior) y del 5% en 2015 (por debajo del 5,2% previo).

6) Reino Unido: Sin variación. 3,2% en 2014 y 2,7% en 2015.

7) Zona Euro: 0,8% este año (frente al 1,1% estimado en julio) y del 1,3% el próximo (tasa inferior al 1,5% anterior).

8) España: La única de las grandes economías que ven revisadas al alza las estimaciones.

9) EEUU: Riesgos relevantes a la baja aunque la actividad es más fuerte ahora que a principio de año. En 2014, la estimación de PIB pasa del 1,7% al 2,2% y en 2015 se mantiene sin cambios en el 3,1%, lo que es casi un logro en el escenario de recortes generalizados.

10) América Latina: Brasil, dañada por la débil inversión, la moderación del consumo y el deterioro de la competitividad, avanzará un 0,3% en 2014. En 2015, el pronóstico pasa del 2% al 1,4%. México: 2,4% este ejercicio (el dato no varía) y un 3,5% en 2015, una décima más.

11) Japón: Deberá conformarse con un 0,9% en 2014 y un 0,8% en 2015. Se trata de siete y dos décimas menos, respectivamente, de lo estimado este verano.

12) China: El PIB crecerá un 7,4% este ejercicio y un 7,1% el próximo.

Si entramos a analizar con más detalle la economía americana, sacamos como principal conclusión, que el consumo y los salarios no se aceleran de forma alarmante, noticia positiva para la renta fija al alejar un poco más en el tiempo la próxima subida de tipos en el país. La mejora de los resultados empresariales y una economía real saneada, apoyan la buena marcha de la renta variable, por lo que pensamos que es importante mantener posiciones en el actual escenario. Se está hablando mucho del adelanto de la subida de tipos de interés por parte de la FED, pero desde nuestro humilde punto de vista, esta circunstancia no se producirá hasta la primavera del 2015. Si analizamos lo que ha sucedido en los mercados de renta variable en el inicio de políticas monetarias contractivas, concluimos que en un 72% de los casos vienen recortes en la renta variable, razón por la que tendremos que estar muy pendientes al año próximo para tratar de adelantarnos y optimizar el asset class de todas nuestras carteras modelo. El hecho de subidas de tipos de interés, no tiene porqué indicar que los mercados de renta variable vayan a obtener rentabilidad negativa en el año 2015, pero sí es cierto que debemos saber optimizar el momentum adoptando medidas para saber detectar cuándo reducir exposición en renta variable para comprar más barato.

En Europa la situación es más delicada. Debemos darnos cuenta que estamos inmersos en un proceso de integración y convergencia, donde los poderes políticos juegan papeles con pesos diferentes e intereses cruzados. La toma de decisiones en la Zona Euro nada tiene que ver con la rapidez y flexibilidad de una economía como la de EEUU. Periferia y Centro, Alemania y Francia, son algunos ejemplos de las divergencias dentro de un mismo bloque económico, donde los resultados empresariales y las previsiones económicas se revisan a la baja.

Pero no todo es pesimismo en la región. La estabilidad bancaria es mayor ahora que hace cinco años, las empresas están más saneadas y desapalancadas. Las diferencias en la recuperación económica de ambas potencias, unidas a la diferente actuación de los bancos centrales están apoyando un debilitamiento del euro, lo cual beneficiará a las empresas exportadoras siempre y cuando exista suficiente demanda externa. El efecto sobre las importaciones debería ser el contrario, encareciendo las mismas y perjudicando la demanda interna. Esto puede ser también peligroso si la ganancia vía exportaciones no se traduce en aumentos salariales.

Podríamos alargar este informe, dando una de cal y otra de arena, pero lo que sí tenemos claro es que Europa necesita continuar con las reformas y el BCE apoyará a la región para que no sucumba en una espiral deflacionista como Japón. Es complicado, pero ha puesto las cartas sobre la mesa. Sólo falta mayor unión de los diferentes países y ceder unos y otros para levantar este proyecto, aunque sí es cierto, que la ansiedad provocada por cuándo actuará el BCE, queramos o no, seguramente cause decepción.

Para resumir, este yo-yo de datos buenos y datos no tan buenos, también se refleja en los mercados, cuyo comportamiento lateral se mueve a base de golpes o movimientos oscilatorios. La buena evolución de las cotizaciones, debe ir acompañada de crecimientos de beneficios sostenibles y lo que es quizás más importante, de la mejora de la confianza en los inversores.

Seguimos aguantando posiciones en renta variable, principalmente europea y estadounidense. Por valoración y mejora de fundamentales, España tiene potencial, sin desprestigiar otras regiones, ahora mismo muy castigadas. Mantenemos también posiciones en Japón, del cual hablaremos en nuestro próximo informe. En renta fija, hemos reducido ponderación en high yield y optamos por emisiones bancarias antes que corporativos, dada la reducción de spreads. Todavía mantenernos cierto peso en convertibles y en renta fija emergentes en dólar.

Nuestra recomendación es mantener posiciones y aprovechar caídas importantes para comprar a precios más atractivos, aunque queremos avisar que en el 2015, habrá que saber cuándo adoptar decisiones, ya que previsiblemente, dentro de la tendencia alcista de largo plazo, tendremos muy probablemente un recorte en renta variable más severo. Nuestra obligación es adelantarnos para ir retocando nuestras carteras dentro la tendencia alcista de largo plazo.

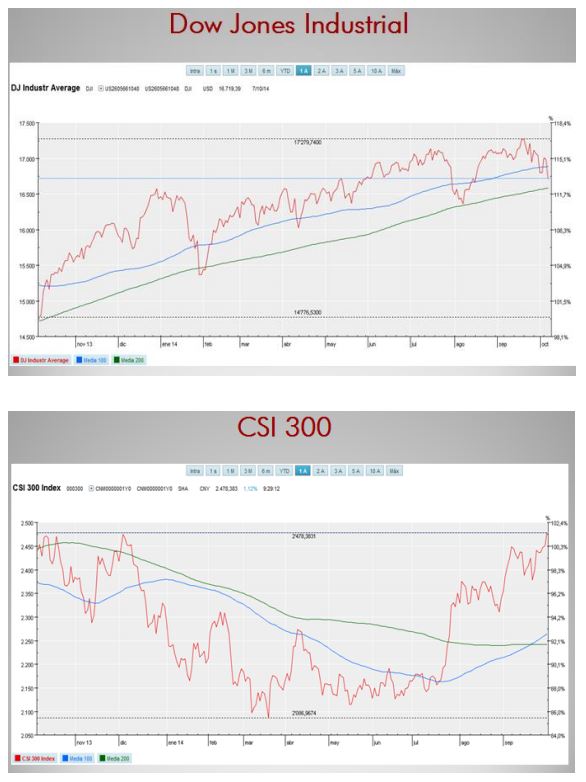

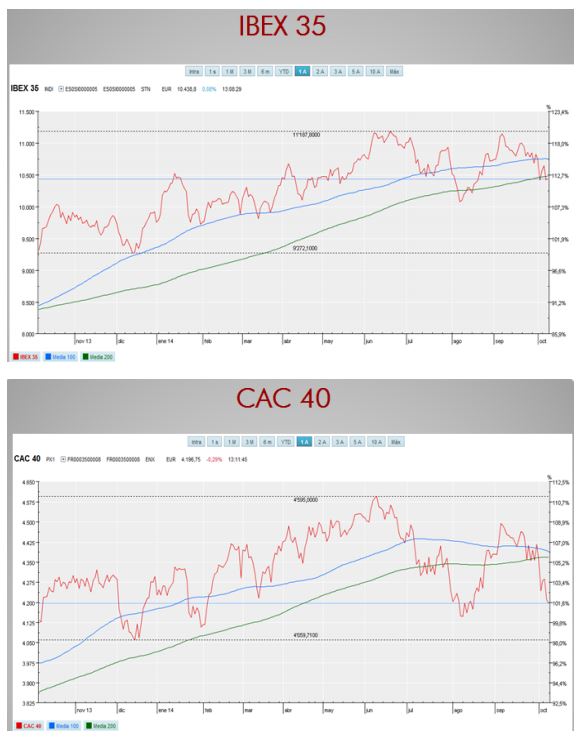

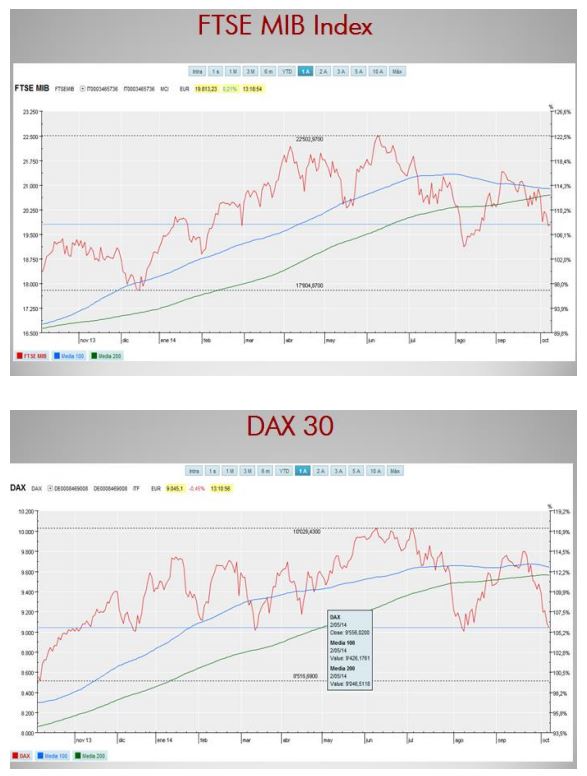

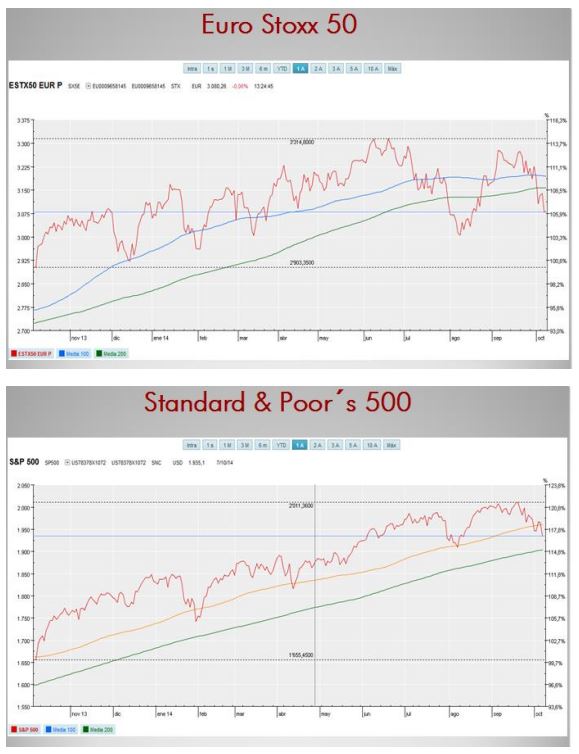

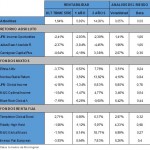

Como conclusión, teniendo claro que no tenemos la bola de cristal, vemos claro que el indicador Bullish Consensus sigue por encima de 50 por un lado, y en nuestro ADN, como medida de control y seguimiento de mercados, remitimos las medias de 100 y 200 sesiones de los principales índices bursátiles por si se perdiera un nivel significativo que nos haga cambiar de estrategia. Estamos inmersos en un largo movimiento lateral en donde veremos el desenlace en próximas fechas. A continuación les remitimos la media de 100 y 200 sesiones de los principales índices bursátiles como medida de supervisión dentro de la tendencia alcista.