En las últimas semanas he venido insistiendo en la necesidad de movernos con velocidad a través de los mercados, asumiendo rápidamente errores con la finalidad de adaptar nuestras inversiones al escenario que mayores probabilidades de éxito presente. Por este motivo debemos mostrar ya la creciente probabilidad de que el dólar se fortalezca en los próximos meses, algo que afectará a los mercados y cuyas consecuencias querría mostraros en la jornada de hoy.

En las últimas semanas he venido insistiendo en la necesidad de movernos con velocidad a través de los mercados, asumiendo rápidamente errores con la finalidad de adaptar nuestras inversiones al escenario que mayores probabilidades de éxito presente. Por este motivo debemos mostrar ya la creciente probabilidad de que el dólar se fortalezca en los próximos meses, algo que afectará a los mercados y cuyas consecuencias querría mostraros en la jornada de hoy.

La semana pasada ya os mostraba como empezaba a dirigir mi punto de mira en la apuesta a favor del dólar y en contra de divisas titubeantes ante la guerra cambiaria instaurada a nivel global. No obstante, los efectos de dicha fortaleza, van más allá de las divisas, ya que afectan a otros mercados y conviene repasar el escenario completo que plantea esta fortaleza del billete verde.

Vuelvo a recordar, por si alguien se incorpora de nuevo y no lo sabe, que el aspecto del dólar, de forma individual, se ha de analizar mediante el Dollar Index. Este es un índice que mide el valor del dólar estadounidense con relación a una canasta de monedas y esto nos permite tener una visión general de la fortaleza del dólar con respecto a un conjunto de divisas extranjeras.

Actualmente, el Dollar Index se calcula por una media geométrica ponderada del valor del dólar en comparación con:

* Euro (EUR), 57.6%

* Yen japonés (JPY), 13.6%

* Libra esterlina (GBP), 11.9%

* Dólar canadiense (CAD), 9.1%

* Corona sueca (SEK), 4.2%

* Franco suizo (CHF) 3.6%

Dollar index:

No estamos en un momento cualquiera, podemos estar a las puertas de un cambio cíclico en el dólar de esos que se dan cada 5 o 10 años. En el gráfico superior podéis apreciar el comportamiento del dólar en la última década, marcada por políticas expansivas de la mano de la Reserva Federal en su lucha por fortalecer la economía víctima de un sobrecalentamiento en la recta final del pasado milenio.

No obstante, no quiero aburriros con los farragosos temas históricos que han llevado a esta situación y sí explicaros las consecuencias que podrían derivar de este cambio cíclico. Podríamos pasarnos horas y horas hablando del invierno de Kondratiev (ya tratado desde hace tiempo), las razones que han llevado a una política de tipos bajos y la consecuente generación de burbujas, pero hoy quiero ser mucho más práctico y centrarnos principalmente en las consecuencias del cambio que podemos tener ante nosotros.

La confirmación del escenario favorable para el dólar vendrá una vez se rompa la tendencial bajista que os he señalado en el gráfico. Una rotura para la que algunos ya están preparándose (fijaos en el elevado volumen que se ha movido en las últimas semanas en el Dólar) siendo conscientes de que dicho movimiento puede producirse a gran velocidad, puesto que tal y como indica el Atlas, el billete verde es una olla a presión a punto de estallar.

La relación más directa del dólar son las materias primas, una relación inversa mediante la cual el comportamiento del dólar se traslada a otros productos como los bonos.

El billete verde y las materias primas se suelen mover en direcciones opuestas, es decir, un dólar alcista es bajista para las materias primas y un dólar bajista es alcista para las materias primas.

Esta es una de las relaciones básicas entre productos que existe en el intermercado y teniéndola clara nos puede facilitar muchísimo la lectura de ambos gráficos.

En el gráfico superior se muestra claramente cómo el dólar (línea verde) y las materias primas (línea marrón) siguen caminos opuestos.

He señalado los cambios de rumbo en ambos activos con flechas y vemos que la relación inversa se cumple casi de forma milimétrica (salvo ocasiones puntuales) y los desfases entre los movimientos de un producto y otro son más bien pequeños, llegando a ser prácticamente nulos en un 80% de las ocasiones.

Teniendo presente la fortaleza prevista sobre el Dólar, debemos esperar que las materias primas sigan debilitándose como vienen haciendo desde abril de 2011. Esto ofrecería oportunidades de cortos en las materias primas, especialmente en los grupos más débiles.

Adentrándonos ya en los mercados de acciones, en los últimos años estamos viendo que el comportamiento de los mercados de valores de Estados Unidos está también determinado en gran medida por la dirección del dólar de EE.UU.

En términos generales, a las bolsas de EE.UU. les va mejor que a las bolsas europeas y asiáticas cuando el dólar está fuerte y, por el contrario, con un dólar débil las bolsas norteamericanas tienden a perder fuerza con respecto a sus homólogas extranjeras.

En la siguiente imagen se puede apreciar perfectamente a lo que me refiero:

Se puede ver claramente que comparando el iShares MSCI EAFE (ETF que mezcla los mercados de Europa, Asia y Extremo Oriente), dividiéndolo por el índice S&P 500 (línea negra) para generar su ratio, su tendencia es inversa a la tendencia del Dollar Index en los últimos años.

El gráfico muestra que la línea negra tiende a bajar (a favor de acciones americanas) cuando la línea verde del dólar es fuerte.

Es cierto que desde mediados de 2012 el dólar experimentó algo de debilidad que ha favorecido de forma puntual (medio año aproximadamente) a los valores de fuera de Estados Unidos.

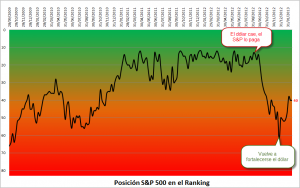

Pero con el repunte que esperamos del dólar, esta situación podría estar llegando a su fin y es algo que ya empieza a reflejarse en el gráfico superior donde se muestra cómo poco a poco el S&P 500 vuelve a recuperar terreno dentro de nuestro ranking de fortaleza a medida que el Dólar se recupera. Si el movimiento del dólar se produce tal y como está previsto (con fuerza al alza), no debería extrañarnos que dentro de poco ya tengamos a los índices americanos de nuevo entre los mejores mercados mundiales para invertir.

Para finalizar, me gustaría hacer hincapié en que esto no descarta en absoluto recortes en el corto plazo sobre la renta variable. Cuando tengamos confirmación sobre dicho descanso prometo hacer una estimación de su magnitud, pero lo que sí podemos decir a estas alturas es que con un dólar fuerte, la renta variable americana tendería a caer menos que la renta variable internacional y las materias primas.

Desde Financialred recomendamos la lectura relacionada: un dólar que parece ser alcista: ¿malo para materias primas y bolsas?