El préstamo hipotecario lleva aparejadas unas comisiones que determinan, en parte, su competitividad como producto financiero; te descubrimos cuáles son.

Contratar una hipoteca es una de las decisiones financieras más importantes a las que te puedas enfrentar. Al darle el «sí, quiero» a la entidad financiera es efectivamente para toda la vida. Al menos para toda la vida del préstamo hipotecario. Siempre, obviamente, que no se produzca la venta de la vivienda o se satisfaga la deuda con el banco que corresponda, ya sea en los plazos pactados o pagándola toda de una vez.  Por tanto, como es lógico, debes pensártelo bien antes de ‘casarte’ con el banco, antes de elegir la financiación más adecuada a tus posibilidades y expectativas. Máxime cuando el préstamo hipotecario es un producto bancario de cierta complejidad y con mucha letra pequeña que debes entender bien para evitar sorpresas.

Por tanto, como es lógico, debes pensártelo bien antes de ‘casarte’ con el banco, antes de elegir la financiación más adecuada a tus posibilidades y expectativas. Máxime cuando el préstamo hipotecario es un producto bancario de cierta complejidad y con mucha letra pequeña que debes entender bien para evitar sorpresas.

Las comisiones en las hipotecas

Aunque existen diferentes aspectos fundamentales en los que debes fijarte al firmar una hipoteca (diferencial, importe de las cuotas, duración del préstamo, etc.), hoy nos centraremos en una cuestión que, directamente, en función de sus porcentajes o cuantías, puede determinar la calidad de un producto financiero. Se trata de las comisiones en las hipotecas.

Comisión de apertura

El banco cobra por los gastos de tramitación y administrativos que se requieren para poder conceder el préstamo hipotecario: es la conocida como comisión de apertura. Como su propia denominación señala, esta tasa la pagas al principio, al firmar la hipoteca, en la apertura del préstamo.

A pesar de que hay otras comisiones reguladas por ley, no es el caso en la de apertura. La horquilla más habitual en la que se mueven los bancos en este campo abarca entre un 0,25% y un 1,50% del importe prestado. No obstante, el banco puede considerar que con ese porcentaje no cubre los gastos de estudio y de tramitación del préstamo de ciertos clientes, con lo que fija una cuantía mínima. Esa cantidad se convierte entonces en fija, dejando a un lado los porcentajes, siendo de entre 150 y 1.000 euros.

Aunque la comisión de apertura es la más habitual en un préstamo hipotecario, sea éste de tipo fijo, variable o mixto (más del 60% lo lleva aparejado), se ha llegado a plantear que se trate de una práctica abusiva, en especial, cuando se acerca o supera el 2%. No hay jurisprudencia al respecto todavía, pero sí está sobre la mesa que los gastos administrativos que el banco alega para cobrarla no estén plenamente justificados.

Aunque la comisión de apertura es la más habitual en un préstamo hipotecario, sea éste de tipo fijo, variable o mixto (más del 60% lo lleva aparejado), se ha llegado a plantear que se trate de una práctica abusiva, en especial, cuando se acerca o supera el 2%. No hay jurisprudencia al respecto todavía, pero sí está sobre la mesa que los gastos administrativos que el banco alega para cobrarla no estén plenamente justificados.

Comisión de cancelación

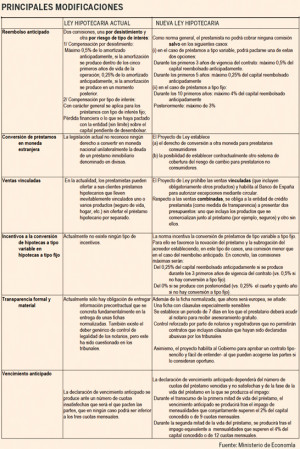

Al igual que en la tasa anterior, el nombre deja muy a las claras qué se penaliza con la comisión de cancelación. ¿Qué ocurre si, por el motivo que sea, cuentas con el dinero suficiente para cancelar el préstamo hipotecario? Pues que el banco, como si de un seguro se tratase, te cobrará una tasa. Con el Proyecto de la Ley reguladora de los contratos de crédito inmobiliario en la mano, que entrará en vigor próximamente, las comisiones de cancelación quedan como siguen:

- En los préstamos a tipo variable, la comisión de cancelación será cero a partir del quinto año o del tercero de vigencia del contrato, en función de lo que se hubiera pactado. Si estás en el primer supuesto, la comisión máxima será del 0,25% del importe desembolsado anticipadamente; si estás en el segundo, del 0,50%.

- En el caso de cancelación de los préstamos a tipo fijo, la comisión de cancelación será del 4% en los diez primeros años y del 3% si es con posterioridad.

Comisión por amortización anticipada

¿Y si no se da el caso de que puedas amortizar totalmente el préstamo, pero sí de forma parcial? Pues la entidad financiera te hará abonar una comisión por amortización anticipada sobre los pagos extra que destines a aminorar el préstamo, sea recortando la cuota o el plazo de la operación.

Si cancelas una hipoteca, es decir, que pagas todo lo que le adeudas a un banco, te expones a que te cobren las citadas comisiones. Igualmente, si realizas una amortización parcial anticipada del préstamo, puede ocurrir lo mismo. En cualquier de los dos casos las tasas máximas son iguales, tanto para la cancelación como para la amortización anticipada.

Comisión de amortización anticipada vs comisión por desistimiento

Aunque cuentan con una denominación diferente y tienen un origen distinto, la comisión de amortización anticipada y la comisión por desistimiento son, en esencia, lo mismo. Lo que es más importante, de nuevo, los topes máximos que pueden cobrarte son exactos.

Comisión por novación

La comisión por novación, que suele oscilar entre el 0 y el 1% del montante pendiente de amortización, se aplica cuando el hipotecado quiere modificar el tipo de interés o el plazo de devolución.

Comisión por cambio de un tipo fijo a otro variable

En caso de novación del tipo de interés aplicable o de subrogación de un tercero en los derechos del acreedor, siempre que en ambos casos suponga la aplicación durante el resto de vigencia del contrato de un tipo de interés fijo en sustitución de otro variable, la comisión por reembolso o amortización anticipada no podrá superar el límite del 0,25% del capital reembolsado anticipadamente durante los tres primeros años de vigencia del contrato. Transcurrido ese periodo, el prestamista no podrá exigir compensación alguna.

Comisión por subrogación

Finalmente, al cambiar de banco, maniobra que se conoce como subrogación, la tasa no podrá rebasar el 0,5% en el primer quinquenio de vida del préstamo hipotecario ni el 0,25% durante el resto del tiempo.