Continuando con el análisis de estacionalidad de los mercados, vamos a analizar la segunda quincena de septiembre. Como ya se ha comentado en artículos anteriores, vamos a estudiar la evolución de los mercados teniendo en cuenta lo ocurrido en un periodo temporal de 18 años.

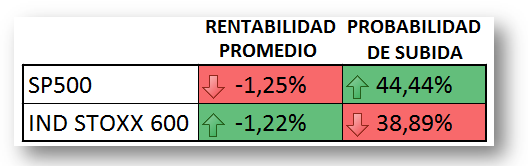

Para comenzar llevaremos a cabo la elección del mercado en el que nos centraremos, bien EE.UU. o Europa.

Al observar esta imagen vemos que es bastante probable una existe una caída en ambos índices, con lo cual nos decantaremos por posicionarnos cortos en esta quincena colocando nuestra atención en el mercado europeo ya que tiene una probabilidad de que sea alcista del 38.89%, es decir una probabilidad de que sea bajista del 61.1% siendo superior a la del mercado norteamericano.

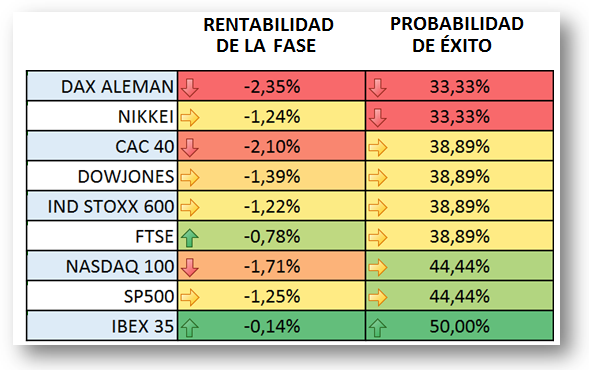

Una vez establecido que nos centraremos en el mercado europeo, proseguiremos a localizar cuál de los distintos índices europeos utilizaremos para centrar nuestra operativa, para ello nos centramos en la siguiente imagen:

Se distingue fácilmente la clara diferencia que el índice alemán presenta, destacando tanto por su porcentaje de bajada como por su rentabilidad media obtenida siendo respectivamente del -2.35% y una probabilidad de meses alcistas de 33.33% (siendo bajistas el 67.77%).

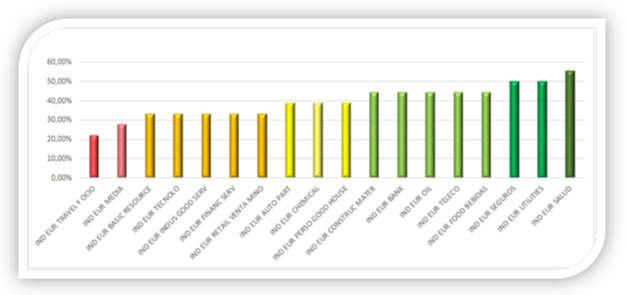

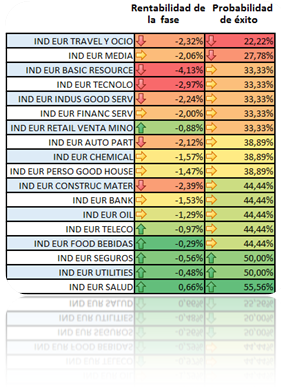

Al considerar esto, focalizamos la búsqueda en las industrias de europeas investigando el mercado estadounidense para hallar la que tenga mayor porcentaje de caída.

La industria con mayor probabilidad de bajada es la de viajes y ocio, seguida por medios de comunicación y la de recursos básicos. De entre esta selección elegiremos aquellas con el menor rendimiento medio obtenido.

Al observar la rentabilidad media conseguida nos percatamos que todas las industrias son bajistas en la segunda mitad de septiembre.

De esta forma, teniendo en cuenta la rentabilidad obtenida y la probabilidad de subida escogeremos la industria de viajes y ocio, medios de comunicación y recursos básicos.

Cabe citar que a pesar que la industria tecnológica tiene un rendimiento inferior a la industria de viajes y ocio y la de medios de comunicación, sin embargo, hemos elegido las industrias anteriores por ser las que tienen más probabilidades de tener rendimientos negativos.

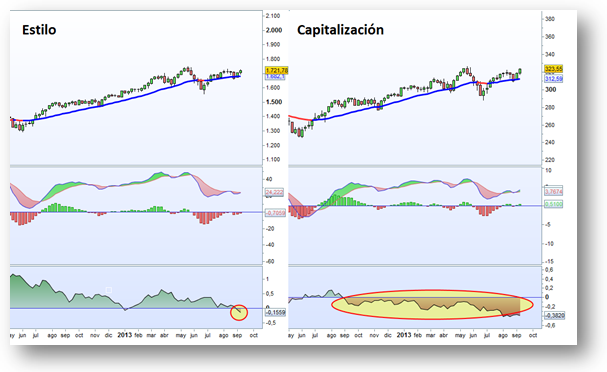

Ahora que tenemos definida también la industria en la que situarnos analizaremos la fortaleza existente actualmente en el mercado europeo.

Según estos gráficos, nos indican que se debe centrar la búsqueda en valores de compañías de gran capitalización y con estilo de crecimiento, ya que en la actualidad son las que tienen fortaleza.

Si queréis seguir más de cerca la fortaleza de los mercados y del flujo de capitales podéis consultar el informe semanal de enbolsa.net aquí.

En resumen, hay que ajustar la búsqueda de activos en el mercado europeo, dentro de las compañías del DAX, que formen parte de la industria de viajes y ocio, medios de comunicación y recursos básicos, que sean de pequeña capitalización y que se traten de empresas de crecimiento.

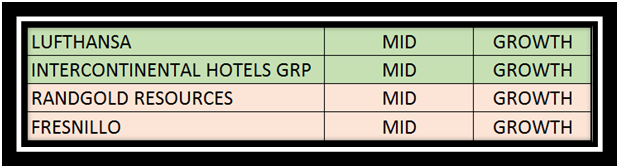

Entre los activos candidatos hemos seleccionado los siguientes por cumplir con la mayoría de los requisitos anteriores.

Espero que os haya gustado esta estrategia basada en pautas estacionales y que os sea de ayuda con vuestra operativa.

Un saludo desde www.enbolsa.net

Agustin Burgos Baena, Colaborador y redactor de Enbosa.net