Lo primero que debes preguntarte al comienzo de la campaña de IRPF es quienes están obligados a presentar la declaración de la renta y quienes están exentos. En otras palabras tengo o no tengo que tributar. Una vez responsa a esta cuestión ya podrás avanzar hacia otras más complejas como si haces o no la renta en caso de no estar obligado.

Según la Ley de IRPF, todos los contribuyentes están obligados a hacer la declaración de la renta ‘por defect0’. Es decir, que salvo excepciones, presentar el IRPF es una obligación universal para los españoles. Por fortuna, existen varias de esas excepciones dependiendo, sobre todo, del nivel de ingresos y su procedencia.

En este sentido, vamos a ver quienes deben hacer la renta y qué rentas están exentas de tributar.

Quienes están obligados a decarlar

La Agencia Tributaria es muy clara sobre quienes están exentos de hacer el IRPF y quienes tendrán que pasar el examen anual de Hacienda por sus ingresos.

Por nivel y procedencia de ingresos, no estarán obligados a declarar quienes no superen las siguientes cantidades y supuestos:

- Ingresos de 22.ooo euros con un solo pagador.

- Ingresos de 22.000 euros cuando haya varios pagadores pero no se hay cobrado más de 1.500 euros en total del segundo y siguientes pagadores.

- Ingresos de 11.200 euros exista más de un pagador y se haya cobrado más de 1.500 euros del segundo y posteriores pagadores.

- Ingresos de 11.200 euros cuando se trate de pensionistas cuyos únicos rendimientos consistan en las prestaciones pasivas que figuran el el artículo 17.2a de la Ley de IRPF y provengan de dos o más pagadores, además de haber sufrido la retención de IRPF a través del modelo 146. Además, en este caso, no podrán aumentar el número de pagadores de prestaciones pasivas a lo largo del año y el importe de las prestaciones no podrá diferir en más de 300 euros anuales de lo comunicado inicialmente.

- Ingresos de 11.200 euros en el caso de percibir pensiones compensatorias del cónyuge o anuales por alimentos no exentas de tributar.

- Ingresos de 11.200 euros cuando el pagador de los rendimientos del trabajo no esté obligado a retener.

- Ingresos de 11.200 euros cuando se perciban rendimientos íntegros del trabajo sujetos a un tipo fijo de retención.

- Ingresos de 1.600 euros cuando estos procedan de íntegros de capital mobiliario, entendidos como dividendos no exentos, intereses de cuentas corrientes, acciones y otras ganancias patrimoniales.

- Ingresos de 500 euros si proceden de inversiones en bolsa y esta es tu única fuente de ingresos.

- Ingresos de 1.000 euros para los ingresos por actividades económicas y por alquileres.

Si tus ingresos están dentro de estos límites y situaciones, no tendrás que declarar.

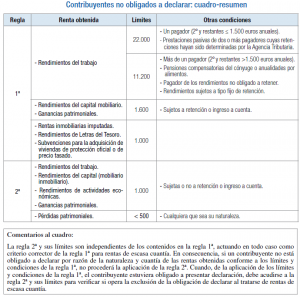

El siguiente cuadro de la Agencia Tributaria resume los límites dinerarios y la procedencia de la renta, además de puntualizar otras condiciones que deben cumplirse para que se apliquen los límites legales.

Recuerda que una cosa es no estar obligado a hacer la renta y otra bien diferente el poder o no hacer, algo que dependerá exclusivamente de ti. Aunque no estés obligado, podrás presentar el IRPF si quieres hacerlo y te beneficia.

Rentas exentas de tributar

Además de los casos concretos por los que tendrás o no que presentar el IRPF, también existen una serie de rentas exentas de tributar. Se trata de ingresos que no computarán a efectos de hacer la renta 2014 y que para Hacienda será como si no existiesen.

Desde Hacienda identifican las siguientes rentas exentas por las que no habrá que pagar en el IRPF:

- Las prestaciones de la Seguridad Social por incapacidad permanente absoluta o gran invalidez

- Las pensiones por inutilidad o incapacidad permanente de los regímenes públicos de la Seguridad Social y Clases Pasivas.

- Las pensiones reconocidas a personas lesionadas o mutiladas por la Guerra Civil (1936/1939) del régimen de Clases Pasivas del Estado o por legislación específica.

- Indemnizaciones por despido. Los cambios legislativos hacen necesario distinguir entre los despidos anteriores al 1 de agosto de 2014 y los siguientes. En este sentido, antes del 1 de agosto sólo tributan las cantidades que superen el máximo legal de la indemnización, que es de 45 días por año trabajado antes de la reforma laboral de febrero de 2012 y de 33 días desde entonces. Desde el 1 de agosto, quedará exenta toda indemnización por despido hasta los 180.000 euros, momento en el que tributará como rendimiento de trabajo.

- Premios de Loterías y Apuestas del Estado. Deben tributar, pero sólo a partir de 2.500 euros. Si la cantidad ganada es menor, quedarán fuera de la renta.

- Premios literarios, artísticos y científicos.

- Indemnizaciones por daños personales. Las indemnizaciones que te pague el seguro por daños personales -ojo, no los materias- estarán exentas.

- Ayudas a los afectados por el SIDA y la Hepatitis C.

- Prestaciones por entierro o sepelio.

- Becas públicas para cursar estudios hasta los niveles de licenciatura o equivalentes. Dicho de otra forma, si el dinero es para estudiar un máster, sí tendrás que tributar por él.

- Becas y ayudas a deportistas de alto nivel.

- Pensiones por alimentos percibidas por los hijos de sus padres en virtud de una decisión judicial.

- Rentas que se manifiestan al constituir rentas vitalicias.

- Jubilación anticipada

- Prestaciones por hijos a cargo y por incapacidad permanente. Cuidado, porque la ayuda de 1.200 a madres con hijos a cargo sí tributa.

- Traslado

- Trabajos realizados en el extranjero.

- Dividendos, con un límite de 1.500 euros. Esta exención se aplica en la renta 2014, pero no así en la renta 2015 y posteriores ejercicios.

- Rendimientos derivados de los sistemas de previsión social y patrimonios protegidos de las personas con discapacidad.

- Prestaciones derivadas de la Ley de Dependencia.

- Retribución por asistencia a consejos de administración en representación de entidades sin fines lucrativos.

A las rentas no exentas hay que sumar las rentas no sujetas, que son las que directamente no tributan en el IRPF por estar sujetas a otros impuestos, por ejemplo. Estos son algunos casos.

- Las herencias y donaciones. El dinero recibido por estas vías y todo el que figura en el Impuesto sobre Sucesiones y Donaciones no tributa en el IRPF.

- Las ganancias y pérdidas patrimoniales derivadas al consumo, transmisiones lucrativas inter vivos, liberalidades o pérdidas en el juego, así como las que surjan de reducciones de capital.

- La ganancia patrimonial derivada por divorcio en un matrimonio en régimen de separación de bienes.

- Las ganancias que derivan de la transmisión de elementos patrimoniales cuando se vuelvan a adquirir el año siguiente.

- El dinero de la hipoteca inversa para mayores de 65 años.

Y recuerda que si tienes dudas, puedes acudir a nuestro consultorio para preguntar lo que quieras. ¡Trataremos de ayudarte!

Imagen – Ho Yeow Hui en Shutterstock