Heredar suele ser una buena noticia para el beneficiario, aunque la que sale ganando siempre es Hacienda: te damos varios consejos para que una herencia no se convierta en un regalo envenenado por los impuestos que lleva aparejados.

Una herencia fue durante mucho tiempo toda una alegría para aquel que la recibía. Sobre todo, obviamente, cuanto más cuantiosa e inesperada fuera. Además, si no había que compartirla, pues menos problemas, porque ya se sabe que las herencias son uno de los principales motivos que llevan a enemistades familiares. Pero, más allá de esas cuestiones personales, hay un aspecto a día de hoy que hay que tener muy presente al recibir una herencia: los impuestos que tocará pagar para acceder a ella.

En ese sentido, ciertas herencias se volvieron aún más envenenadas durante la crisis, saliendo caras en muchos casos. Incluso hasta el punto de que más de un heredero renunció al legado que por ley le correspondía porque no le merecía la pena recibirlo. Bien porque las deudas eran superiores a los haberes -con lo que el heredero debía responder con su propio patrimonio del pago de aquellas- bien porque el pago a Hacienda que implicaba aceptar la herencia era demasiado -el tan temido impuesto de sucesiones y donaciones-. Para evitar, en la medida de lo posible ese segundo escenario, aquí te contamos cómo ahorrar impuestos al heredar.

En ese sentido, ciertas herencias se volvieron aún más envenenadas durante la crisis, saliendo caras en muchos casos. Incluso hasta el punto de que más de un heredero renunció al legado que por ley le correspondía porque no le merecía la pena recibirlo. Bien porque las deudas eran superiores a los haberes -con lo que el heredero debía responder con su propio patrimonio del pago de aquellas- bien porque el pago a Hacienda que implicaba aceptar la herencia era demasiado -el tan temido impuesto de sucesiones y donaciones-. Para evitar, en la medida de lo posible ese segundo escenario, aquí te contamos cómo ahorrar impuestos al heredar.

Herencias con o sin testamento

El primer aspecto fundamental es comprobar si la herencia se halla estipulada en un testamento o no. Lo ideal es contar con ese documento para evitar problemas, disputas y una multitud de gestiones. De no mediar testamento, a ellas habrá que agregar obtener la declaración de herederos legales, que consiste en la lista de los mismos tal y como consta en el Código Civil. Para ello será condición sine qua non demostrar el grado de parentesco que exista en cada caso.

Los herederos legales

De no haber testamento, los herederos legales son, por este orden, hijos -que se reparten a partes iguales la herencia-, y padres si no hay descendencia. A continuación, si estos últimos hubiesen fallecido, los abuelos y después, el cónyuge. Aunque pueda resultarte chocante, éste no tiene preferencia si no hay un testamento que estipule otra cosa. Eso sí, la pareja tiene derecho al usufructo de un tercio de la herencia. Finalmente, heredan los hermanos y sobrinos.

Los trámites de la herencia

Aclarados quiénes son los herederos legales, los trámites y documentos para cobrar una herencia son los siguientes:

- Comprobar si hay testamento o no y, en caso afirmativo, pedir al notario una copia autorizada.

- Pedir el certificado de defunción.

- Hacerse con el certificado de últimas voluntades y los contratos de seguros, para cuya solicitud a las compañías deben transcurrir 15 días tras el fallecimiento. Este aspecto es clave, ya que resulta frecuente que existan seguros de vida en los que la familia no ha reparado o ni siquiera conoce. En ese sentido, puede interesarte qué hacer cuando fallece el titular de una cuenta de banco.

- Realizar el inventario de bienes y deudas. En este punto es fundamental que aceptes la herencia a beneficio de inventario. De esta forma sólo cobrarás la diferencia a tu favor si la hubiere.

- Liquidación y adjudicación de la herencia.

- Pago del impuesto de sucesiones en un lapso máximo de seis meses si no quieres que Hacienda te cobre interés por ampliar el plazo. No olvides que el impuesto de sucesiones presenta importantes diferencias entre comunidades autónomas. Aquí te descubrimos cómo cobrar una herencia si no tienes dinero para pagar el impuesto de sucesiones.

Los impuestos que pagas al heredar

El importe del impuesto sobre sucesiones al que deberás hacer frente dependerá de la comunidad autónoma en la que residas, como ya se ha señalado. Por eso hay territorios en los que cobrar una herencia es más caro. No obstante, sí hay varias normas estatales que pueden resultar útiles para que te sitúes. Sobre la cantidad que heredes -a la que habrá que restarle las deudas correspondientes, si las hubiere, así como los gastos testamentarios y del funeral- podrás aplicar una serie de reducciones estatales, que son las que figuran a continuación.

- En el grupo I se encuadran aquellas herencias que vayan a parar a descendientes y adoptados menores de 21 años, con una reducción sobre la cuota de 15.956,87 euros. A esa rebaja podrás añadir otros 3.990 por cada año que le resten al heredero para llegar a los 21 hasta un tope de 40.946,96 euros.

- La reducción queda en la primera cifra expresada en el párrafo anterior para el grupo II, que abarca a descendientes y adoptados mayores de 21 años.

- Respecto al grupo III, se trata de una adquisición por parte de parientes de segundo y tercer grado, ascendientes y descendientes por afinidad, y la reducción que corresponde es de 7.993,46 euros.

- En último lugar, el grupo IV, que incluye a colaterales de cuarto grado o más. En este caso no podrás aplicar reducción alguna.

Asimismo, en la normativa legal se contempla una reducción adicional por minusvalía física, psíquica o sensorial de 47.859,59 para aquellas personas que acrediten un grado de la misma superior al 33% y de 150.253,03 euros cuando rebasen el 65%.

Asimismo, en la normativa legal se contempla una reducción adicional por minusvalía física, psíquica o sensorial de 47.859,59 para aquellas personas que acrediten un grado de la misma superior al 33% y de 150.253,03 euros cuando rebasen el 65%.

De la misma manera, debes considerar el bien heredado. Por ejemplo, en los seguros de vida se permite una reducción del 100% con un máximo de 9.195,49 euros, mientras que para la transmisión de un negocio se aplica un 95% si es a hijos o al cónyuge.

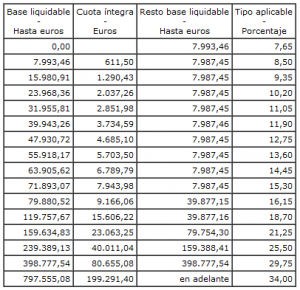

La cuota tributaria del impuesto de sucesiones va desde el 7,65% hasta el 34% dependiendo del montante percibido de la siguiente forma:

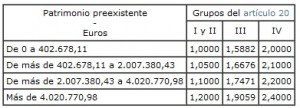

Además, también te tocará adaptar el abono a Hacienda en función del grupo en el que encaje la persona que se queda con el legado. Aquí puedes descubrir el coeficiente multiplicador que corresponde en cada situación:

Además, también te tocará adaptar el abono a Hacienda en función del grupo en el que encaje la persona que se queda con el legado. Aquí puedes descubrir el coeficiente multiplicador que corresponde en cada situación:

Cómo ahorrar impuestos al heredar

Teniendo los conceptos y las cifras claros, aquí van tres consejos para ahorrar impuestos al recibir una herencia.

- Valorar los bienes heredados con tino puede resultar útil para pagar menos a Hacienda. Ciertos bienes tienen el valor que objetivamente tuvieran al fallecer la persona que los lega: acciones, saldo en la cuenta bancaria, etc. No hay discusión al respecto. Sin embargo, no ocurre igual en todos los casos, dado que, por ejemplo, los bienes inmuebles -que suelen ser parte clave de la herencias- no tienen un valor indiscutible, sino que éste puede ser variable. Por ello, acertar al establecer ese valor es una de las claves para evitar abonar más impuestos de los necesarios, según afirman desde la Organización de Consumidores y Usuarios (OCU).

- Dividir la sociedad de gananciales con sentido común. La clave reside en que el patrimonio se reparta en dos lotes de igual valor cada uno, no adjudicar todos los bienes por la mitad, pues permitirá tomar decisiones que implican ahorro. Por ejemplo, adjudicar la vivienda al viudo o a la herencia dependiendo de la comunidad autónoma de residencia del fallecido, así como adjudicar a uno u otro cónyuge bienes con ganancias o con pérdidas.

- Evitar la doble tributación por la herencia. Si existe testamento y en él está contemplado dejar al viudo el usufructo o bienes en plena propiedad, ello supondrá que éste deberá abonar el impuesto de sucesiones al recibirlos y, cuando fallezca y se transmitan a los hijos, ellos deberán hacer lo propio, con lo que se habrá tributado dos veces por lo mismo. Si es posible, lo ideal es que el viudo renuncie de forma pura y simple, de tal forma que la propiedad pase directamente a los hijos, aunque aquél disfrute de ella en la práctica, aconsejan desde la OCU.

El impuesto sobre sucesiones y donaciones

Finalmente, cabe recordar que tanto las transmisiones como las cesiones tributan bajo el impuesto sobre sucesiones y donaciones, que está recogido en la Ley 29/1987, de 23 de diciembre, también conocida como ley del impuesto de sucesiones y donaciones. Ambas figuras se encuentran igualmente reguladas por el reglamento de este tributo, establecido en el el Real Decreto 1629/1991, de 8 de noviembre, por el que se aprueba el Reglamento del Impuesto sobre Sucesiones y Donaciones. A grandes rasgos, el impuesto de sucesiones es un porcentaje del valor de la herencia, que aumenta a medida que ésta es más valiosa y dependiendo de la comunidad autónoma.

De forma resumida, la parte de sucesiones se aplica sobre las transmisiones mortis causa y es el que pagarás en las herencias, medie o no testamento, mientras que las donaciones se transmiten inter vivos, es decir, en vida. Para que te hagas una idea, el supuesto más frecuente es el de un padre o un abuelo que quiere dar un dinero a su hijo o a su nieto para comprar una casa. Eso sí, recuerda que siempre que alguien le dé dinero a otra persona habrá que pasar por la ventanilla de Hacienda. No importan ni el motivo ni el destino del ese capital, desde una perspectiva estrictamente legal deberás saldar cuentas con Hacienda por cualquier donación.

También puede interesarte:

¿Cuántos días al año te toca trabajar para pagar impuestos?

Cuántos impuestos pagan los futbolistas y cómo lo hacen

Las consecuencias de pagar impuestos fuera de plazo