Grecia vive su primer día de corralito con límites a la retirada de efectivo. Esto es a lo que se enfrentan los cuidadanos helenos durante los próximos siete días.

El corralito Griego no es el primero ni será el último que veamos en la historia. Las restricciones a la retira de efectivo por parte de los ciudadanos griegos es una medida clásica de protección ante el temor de la huida de capitales del país y la quiebra de su sistema bancario. De hecho, es una de las herramienta más utilizadas en momentos de inestabilidad económica.

De donde surge el término «corralito»

El origen de la palabra corralito está en la crisis argentina de 2001, cuando en diciembre de ese mismo año el ejecutivo presidido por Fernando de la Rúa decidió poner límite a la retira de efectivos de los plazos fijos, cuentas corrientes y cajas de ahorro. La medida se suprimía en diciembre de 2002 con la liberalización de los depósitos cautivos, pero el daño ya estaba hecho.

Cómo funciona un corralito financiero

El corralito financiero se utiliza para evitar la salida masiva de capitales del sistema financiero. Básicamente limita la capacidad de ciudadanos y empresas de retirar su dinero de loa bancos, tanto en cuentas corrientes como en depósitos -un dinero que el ahorrador presta al banco a cambio de una rentabilidad pactada.

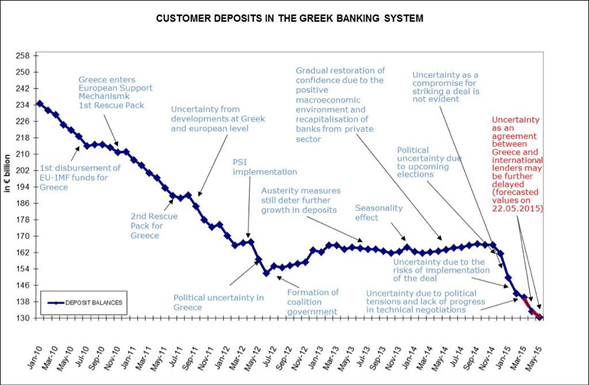

Para entenderlo mejor, en el balance de un banco se enfrentan sus deudas, es decir, el dinero que le adeudan los ahorradores mediante préstamos y el dinero a disposición del banco, que son los depósitos de los ahorradores y el dinero de sus cuentas. La lógica y la propia normativa exige un balance entre lo que el banco debe lo que le deben. Lo que ocurre en estos casos es que los ahorradores retiran su capital pero no las deudas, ya que la gente retira su dinero del banco pero no cancela deudas, lo que hace que el balance de los bancos griegos entre en terreno negativo y por lo tanto que exista un serio riesgo de quiebra.

La clave en este punto reside en que el dinero que se retira de las cuentas tiende a terminar abandonando el país. Es algo que ya ocurrió con España y en Argentina y que ha venido ocurriendo en Grecia, sólo que con el gran capital como protagonista y sin participación del pequeño ahorrador.

A qué se enfrenta el ciudadano griego

Aunque la definición de corralito es general, después cada país impone su propia normativa según sus necesidades. En el caso concreto de Grecia, la duración del corralito sólo se extenderá en principio hasta el próximo 6 de julio, aunque todo dependerá de si continúan o no las negociaciones entre el gobierno de Alexis Tsipras yla Unión Europea o el resultado del referéndum sobre las medidas propuestas por la Troika, en caso de que este llegue a producirse el 5 de julio.

Desde un punto de vista práctico, estas son las nuevas condiciones de vida del ciudadano de a pie heleno:

- Límite de retirada de efectivo fijado en 60 euros

- Cierre de cajero hasta el lunes por la tarde

- Restricción a las compras con tarjetas de crédito y débito griegas fuera del país.

- Restricción a las operaciones realizadas por internet que impliquen transferencias de dinero al extranjero. Dentro de Grecia se permitirán todo tipo de transacciones, generalmente sin límites.

El Gobierno ha precisado que el pago de las pensiones está excluido de las restricciones, aunque sólo se podrán cobrar en algunas oficinas.

La bolsa griega también permanecerá cerrada como medida para evitar la fuga de capital mediante la venta de títulos.

Otros precedentes de corralitos

El último gran corralito financiero en Europa se vivió en Chipre, donde los bancos cerraron durante diez días por orden del Banco Central Europeo en marzo de 2013. En este caso el límite a la retirada de efectivo fue de 300 euros y de 5.000 euros para los pagos con tarjeta en el extranjero. En este caso la entrega del dinero por parte de Europa se saldó tras acordar el Gobierno chipriota que sus depositantes perdieran parte del dinero invertido.

Este caso no es único y 2002 Uruguay también congeló los dólares a plazo en los bancos públicos durante 36 meses. Incluso antes del corralito argentino el propio país ya congeló los depósitos en 1989 para devolver después el dinero en forma de bonos a diez años de vencimiento. Brasil, en 1990 sufrió problemas similares e inmovilizó cuentas y depósitos durante 29 meses, mientras que Ecuador tuvo que hacerlo en 1999 durante seis meses.

Imagen superior – Matthias Pahl en Shutterstock