Enrique Roca, ex director de carteras de fondos de inversión, nos trae su análisis sobre la situación macroeconómica y el escenario económico para 2011.

Antes de empezar a ver las previsiones para el 2011, quiero señalar las tendencias que a medio plazo parecen asomarse en el mundo y que significa un cambio respecto a lo que estamos acostumbrados.

Dado el nivel de endeudamiento tanto privado como público y el uso de todos los recursos imaginables para combatir la gran recesión de los años 2007-2009 que ya enunciamos el año pasado, observamos las siguientes tendencias en los países desarrollados:

- Continuidad de la política de desapalancamiento.Cédito más escaso y caro.

- Contracción del consumo doméstico por las restricciones presupuestarias y pérdida del poder adquisitivo de las familias, derivada del paro y de las incertidumbres.

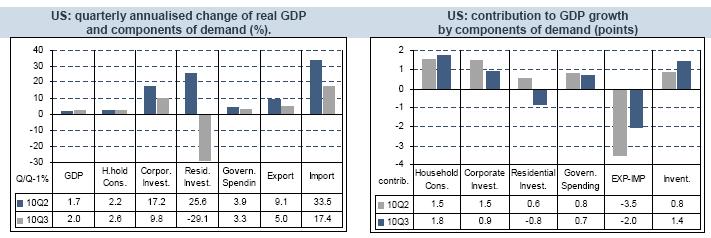

- Mayor importancia del ciclo de la inversión, de los inventarios y del comercio exterior.

- Sobrecapacidad productiva y falta de demanda que conlleva elevadas tasas de paro estructural, de larga duración, de la población más joven, que al contario de otras crisis no se contrarresta con políticas monetarias laxas.

- Políticas económicas excepcionales tanto monetarias como presupuestarias. Estas políticas presupuestarias en Europa debido a la falta de confianza se han tomado en una fase muy temprana de la recuperación económica, restando un 1% al crecimiento, aumentando el paro y provocando discusiones sobre los tratados que rigen la Unión. Esta consolidación presupuestaria no servirá si no se realizan ajustes estructurales (edad de jubilación, mayor flexibilidad de trabajo y de servicios). Veamos unos datos de la evolución de la deuda pública:

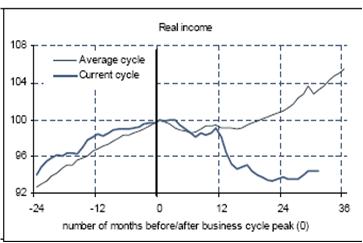

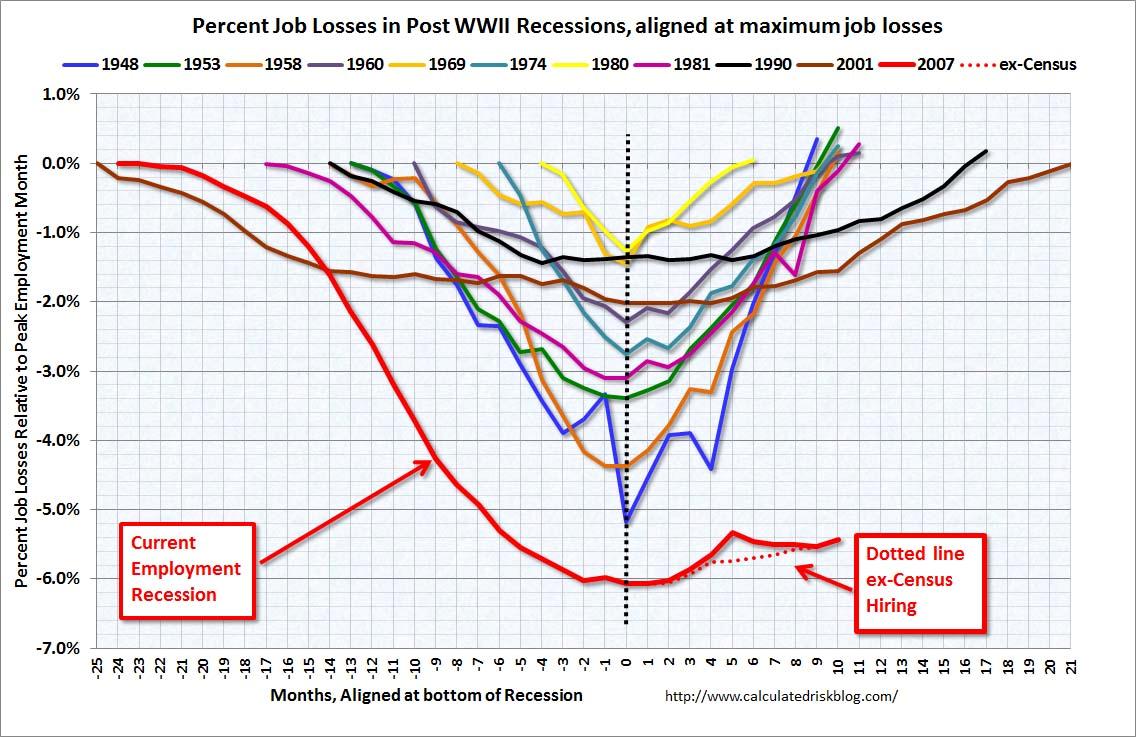

Estos dos gráficos nos muestran el empleo y los ingresos en USA comparados con otras recesiones, en el que se ve la dureza y duración superior de la actual crisis

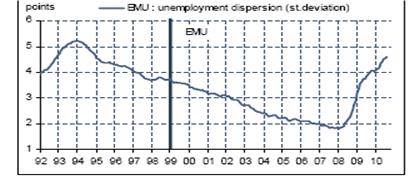

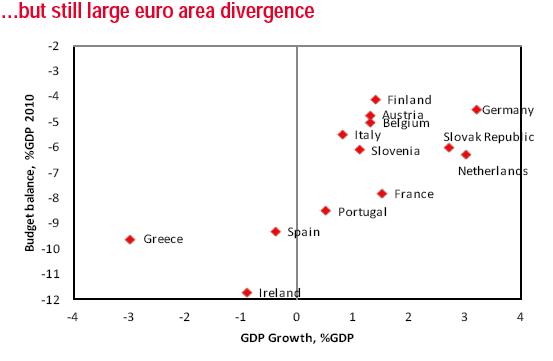

Concretando, en Europa observamos una creciente dificultad a la hora de coordinar las políticas de todo tipo, incrementándose la dispersión sobre la marcha de la economía con unos países (Alemania,Beneleux) con tasas de crecimiento máximas y tasas de paro mínimo ,mientras que la periferia apenas crece y el paro alcanza tasas superelevadas.

Mientras, las tasas de crecimiento de los países emergentes y otros menos endeudados como los países nórdicos, los ricos en materias primas, son elevadas manteniendo la economía mundial, por lo que estos países han tenido que tomar medidas (subidas de tipos y esterilización de reservas, restricción del crédito) para no caer en presiones inflacionistas. Su ahorro mantiene la economía mundial siendo el destino de las inversiones del dinero procedente del Quantitative Easing

La demanda mundial debe recoger pronto el testigo de la reposición de inventarios si queremos evitar el riesgo de una recaída fuerte.

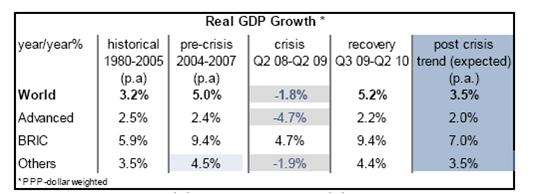

Consecuencia de todo ello vemos que el crecimiento mundial será moderado en los próximos años y liderado por los emergentes en un mundo donde el poder está cambiando.

¿Hasta ahora qué han hecho los gobiernos y bancos centrales?

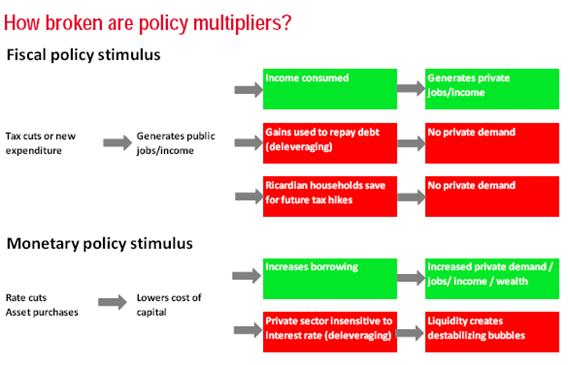

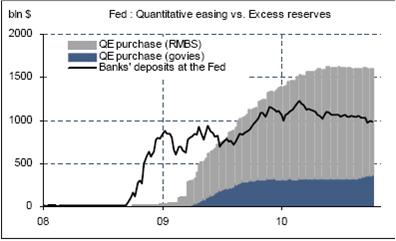

Comprar activos tóxicos y deuda pública para dar liquidez y crear mecanismos de financiación más favorable (ya que en la pasada crisis bancaria los bancos ni se prestaban entre ellos, interbancario cerrados), pero sin garantía de una transmisión a la economía real, ya que los bancos los depositaban en los bancos centrales.

Mantener los tipos de interés reales anormalmente bajos para incitar a tomar riesgos.

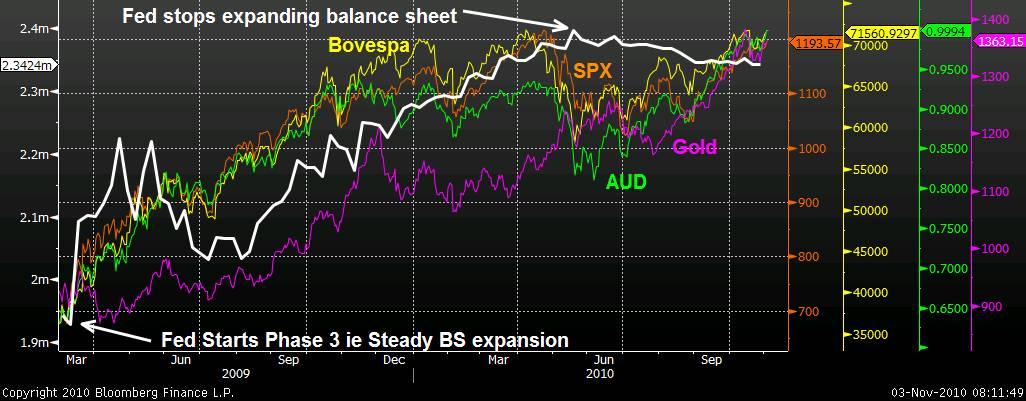

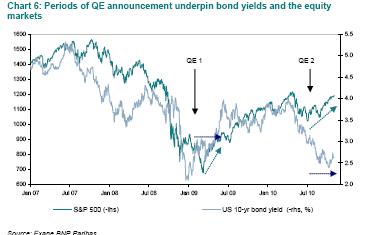

Esta política, seguida principalmente en USA ha provocado la depreciación del dólar y una subida en los precios de los activos (deuda corporativa, bolsa y últimamente commodities siendo curioso la correlación perfecta entre los días que la Fed. compra activos y la subida de los mercados), intentando provocar expectativas de inflación para disminuir la deuda real.

El debate está servido ¿para qué el Quantitaive Easing si el multiplicador no funciona, toda la liquidez está almacenada en los bancos centrales, se han creado precios artificiales con riesgo de corrección posterior?

De ahí que las visiones para los próximos tiempos sean binarias y no es de extrañar que la volatilidad haya aumentado estructuralmente y el ajuste que esperan realizar todos los países haya desatado una guerra de dividas que aunque haya favorecido el euro por su política más ortodoxa y menos intervencionista en los tipos de cambio no nos debe hacer olvidar la falta de coordinación, las divergencias, el riesgo soberano y el crecimiento estructural más débil de nuestra zona.

Veamos cómo creemos que va a ser el crecimiento en las diferentes áreas y los problemas que presentan, teniendo presente que los datos que presentamos son el consenso de varios analistas, con una gran dispersión entre ellos, y frecuentes modificaciones al hilo de los últimos datos, que por ejemplo en algunas casas como JPM muestran un aumento en sus previsiones de crecimiento.

USA.

El consesus prevé un crecimiento del 2,4 %del GDP, si bien la banda es bastante amplia 1,2-3, 5, con una inflación del 1,4% y unos tipos del 10 años en el 3,5 frente al 2,6% actuales.

Los últimos datos del tercer trimestre muestran un crecimiento del 2% anualizado y su composición-

Comparando la composición del GDP vemos que el consumo de los hogares creció moderadamente los últimos meses, y el consumo público parece disminuir.

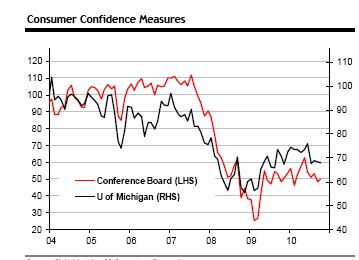

¿Qué persiguen las autoridades americanas? Al no poder actuar los poderes públicos directamente sobre la vivienda y el paro, intentan hacerlo sobre la riqueza de los hogares a través de la elevación de los precios de los activos financieros intentando aumentar la confianza del consumidor y a través de la depreciación del dólar para frenar el déficit comercial y crear empleo en USA-

Analicemos los problemas principales a los que se enfrenta la economía americana para lograr un crecimiento equilibrado:

- Vivienda.

- Paro

- Riqueza de los hogares

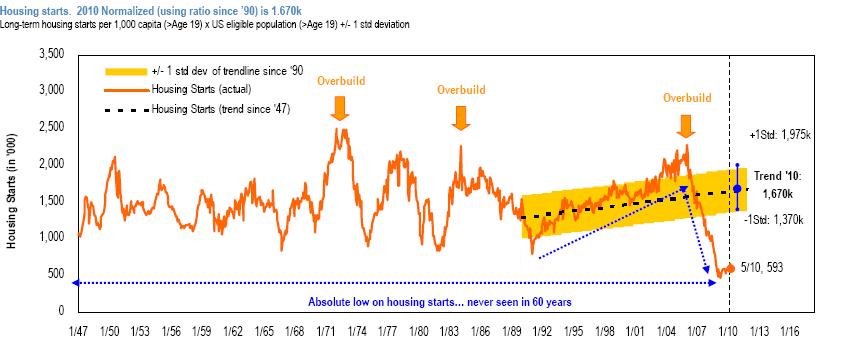

La mayor parte del ajuste ya se ha producido, ya que los precios han caído un 35% desde el pico, pero no sabemos cuándo repuntará el mercado y cómo reaccionará a la finalización de los estímulos fiscales.

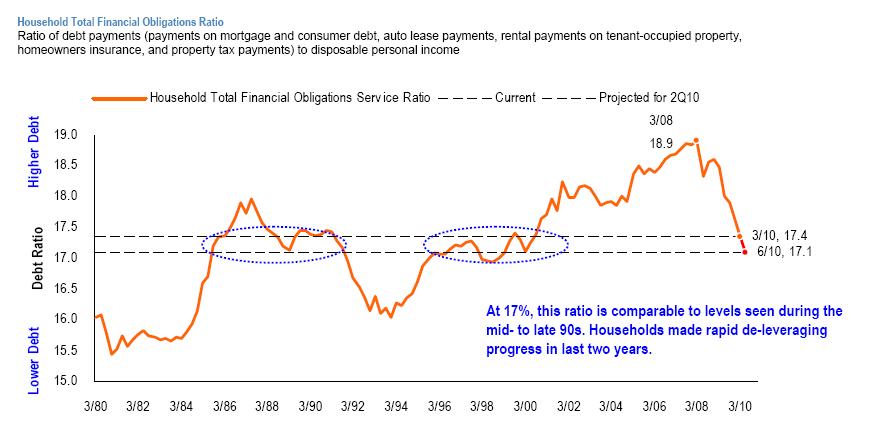

La combinación de precios más bajos y menores intereses ha hecho que el esfuerzo para la compra de vivienda disminuya sensiblemente, reduciéndose un 50%. Sin embargo los problemas sobre la documentación de los préstamos y el elevado desempleo hacen a los bancos más reacios a prestar. Sin embargo los precios parecen acercarse a un suelo lo que no quiere decir que suban. Veamos los gráficos de las casa empezadas y el apalancamiento de los hogares

Las empresas antes de contratar ,intentan ganar en productividad, recurriendo a las horas extraordinarias . Lo que es atípico en esta recesión es la larga duración del desempleo (el 45% de los parados están más de seis meses), cuando en otras recesiones no ha superado el 25%.El excedente de trabajadores del sector construcción no puede ser absorbido por el sector servicios.

Los últimos datos continúan señalando una mejora del sector privado de 80.000 empleos por mes desde principio de año, pero que es contraresado por la finalización de los trabajos del censo y por la contracción del empleo local debido al despido de los maestros que no pueden pagar las autoridades públicas.

Los últimos datos señalan un incremento de las horas y de las ganancias horarias junto con una disminución del trabajo parcial, manteniéndose el empleo de larga duración y las tasas de desempleo en tasas altas pero señalando una cierta mejora en relación a los últimos datos.

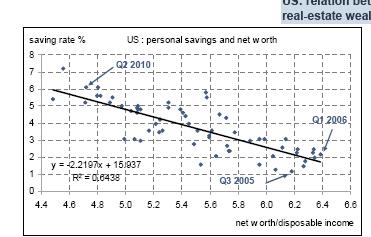

Las tasas de ahorro de los hogares está altamente correlacionada con la riqueza media por el ratio riqueza neta/ingresos disponible. El ratio actual sugiere que la tasa de ahorro ya no aumenta si no que está formando un suelo .La tasa de ahorro del 6% significa que 800 billones de dólares anuales es canalizado hacia los hogares.

No creemos en un doble dip en la economía americana tanto por la política emprendida como porque los actuales niveles de autos, inversiones,i inventarios y casas están claramente por debajo de todas las recesiones desde 1940 y por tanto no pueden caer más si los tipos bajos y la depreciación del dólar se mantienen, y se crean ciertas expectativas inflacionistas. Por el contrario si cualquiera de estos factores alcanzara sus niveles medios, el crecimiento del GDP podría ser significante.

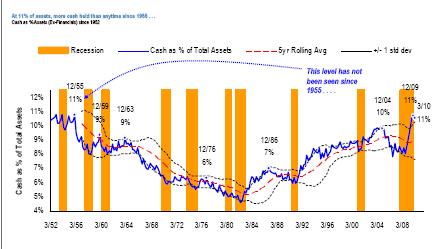

La productividad está descendiendo en las empresas americanas por las horas extras y al final las empresas tendrán que realizar nuevas contrataciones y nuevas inversiones para rentabilizar el cash que está en máximos históricos.

La salud empresarial es muy buena .Las 500 empresas del SP tienen un nivel de caja del 11% de sus activos el nivel más alto desde 1955y creciendo debido a un exceso de prudencia que si el GDP empieza a crecer se verán obligadas a invertir y en algún momento la relación beneficios-empleo volverá a funcionar.

Europa: Dos velocidades.

Para ver el comportamiento de Europa solo hay que fijarse en el comportamiento del los CDS (crédito default swap), en el diferencial del bono alemán contra el resto o en el comportamiento de las bolsas. (+12% Dax,-10% España).

¿Es posible mantener una UME con estas divergencias y unas políticas presupuestarias, fiscales, y en general económicas diferentes? ¿Qué pasará cuando el Fondo de Estabilidad de 750.000 millones se agote en 2013? ¿Qué sucederá mientras cuando los bancos franceses y alemanes se recuperen por la marcha de la economía, y el ortodoxo BCE retire las medidas de liquidez de apoyo a la banca?-

El crecimiento previsto para Alemania, (con nivel de paro inferior al inicio de la crisis, mejora del sentimiento económico, y de las exportaciones) es del 2,2% y para el conjunto de la eurozona del 1,4 %, lo que nos demuestra la divergencia entre Alemania. Holanda con el resto de países.

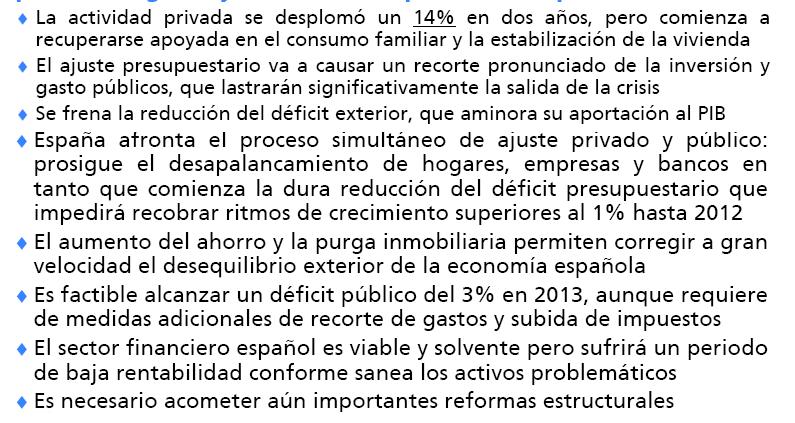

España: Una economía que necesita cambiar el modelo productivo lo que conllevará varios años. Mientras a remolque de Europa con crecimientos del 1% durante varios años con elevadas tasa de paro acentuado por la corrupción. La salida es reducir costes

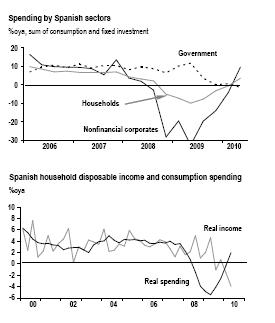

El crédito no crecerá debido a la delicada situación bancaria y al elevado gasto público que necesita reducirse sobre todo en los entes locales. Mientras el consumo parece recuperarse debido a las altas tasas de ahorro logradas en la crisis.

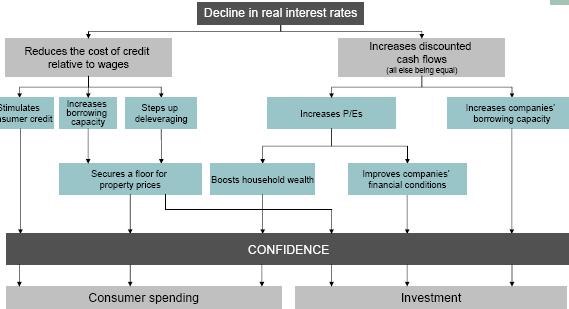

Asia, emergentes

El crecimiento parece asegurado, pero hay controlar el dinero caliente procedente del QE y las burbujas crediticias e inmobiliarias que en algunas zonas se están produciendo. Mayor demanda interna y un crecimiento más equilibrado ayudarán sensiblemente al crecimiento mundial.

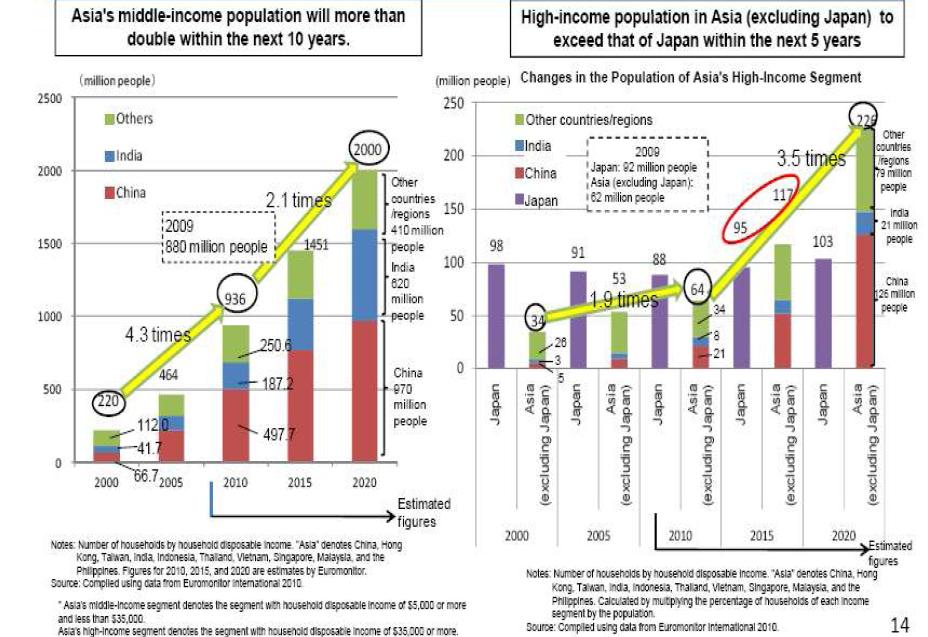

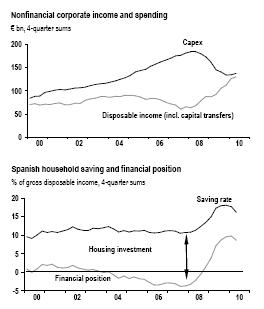

Dos gráficos nos enseñan el futuro:

RESUMEN

De los múltiples escenarios que se manejan, no creemos ni en el doble dip, ni en la deflación, ni en un fuerte recorrido.

Nuestro escenario principal es una gradual recuperación de los ingresos de los hogares, cuyos ahorros se estabilizarán empezando a gastar posteriormente debido a los mayores ingresos personales y a una recuperación gradual de la transmisión de los mecanismos tradicionales de los multiplicadores de política económica. Todo ello no exento de volatilidad producida por momentos puntuales en los que un doble dip o la deflación ganen más adeptos pero sin materializarse.

OPINIONES DIVERSAS: Para que veamos lo dispar que piensan los analistas y sus recomendaciones he aquí un ejemplo de ello,

- a) David Rosemberg : El crecimiento económico es debido a la reposición de los inventarios y cualquier otro elemento está todavía en terreno negativo después de 15 meses de recuperación (casas un 40%, ventas de coches al 70% de lo normal), señalando posibilidad de volver a caer en contracción en el cuarto trimestre. Es necesario mayor desapalancamiento y el mercado nos conducirá a olas de recuperación de baja intensidad.

- b) Brian Belski de Oppenheimer: La burbuja de los bonos de estos últimos treinta años finalizará pronto cuando los intereses empiecen a subir .La bolsas medidas P/VC ,P/CF están baratas si la comparamos con ratios de medio plazo. Las empresas han reducido costes y los balances y la generación de caja son altos. Recomienda tecnología y empresas con crecimiento a precio razonable.

- c) John Mauldin de Mileniun: Son necesarios 5-7 años para despalancarse. El QE2 no surtirá efecto pues el problema no es la insuficiente demanda sino el desapalancamiento. Recomienda empresas relacionadas con avances médicos y tecnológicos.

- d) Antoine W.van Agtamele: Los mercados emergentes deben ser un activo permanente, han rendido un 13% desde 1988 mejorando el perfil riesgo recompensa ya que su volatilidad ha caído por debajo de la de USA.Los mercados emergentes que pesan el 6% de los porfolios pasaran al 50% por el 2020,apoyados por el consumo y la clase media.

- e) Paul Bordky: USA necesita cantidad de liquidez para crecer aunque debe desplanchares. Entre la deflación y la reflacion, como la primera es demasiado penosa opta por la segunda opción. y como en el 1970, la inflación y el oro alcanzara los 8000 en base al ratio precio del oro base monetaria

- f) Andy Smith señala como precio objetivo del oro primero 32000 y después 64000 en base a la razón reservas de oro como porcentaje de la base monetaria. El oro está por debajo de oro por parte de China que lo comprará par diversificar monedas y de la falta de venta por parte de Alemania que lo preserva para volver al marco.

- g) Michael Dooley: El oro está sobrevalorado pues está por encima de su valor para aplicaciones comerciales. Confía en que cuando el QE haga efecto y la inflación suba, la reserva federal la domine, pagando intereses sobre reservas bancarias. El dólar necesita depreciarse para corregir la balanza por c/c. Y la guerra de divisas será frecuente

- h) Félix Zulaque: El dólar se depreciara para estimular la economía y lo hará frente al euro pues los emergentes se opondrán a que lo haga contra ellos. Diferencia de costes unitarios laborales entre España y Alemania hará que los países del sur caigan en recesión. Inversión recomendada oro. Cuidado con los rallys contra tendencia en las acciones. Favorece el oro porque los tipos de interés reales son bajos.

- f) Jeffrey Applegate de Morgan Stanley Smith Barney.: Hay que estar en activos con riesgo pues las medidas de política económica trabajaran y los inversores están reacios a invertir en acciones debido a la crisis en la riqueza de los hogares y a los mercados de acciones bajista .Recomienda acciones y recursos naturales.

- g) Bartin Biggs: La economía está bailando peligrosamente entre el fuego y el hileo.Entre los que piensas que los mecanismos de transmisión de la política monetaria no trabaja y que la crisis es de consumoy de exceso de capacidad, lo que conllevara bajada en el precio de los hogares y los que piensas que trabajaran dichos mecanismos y al final se creara inflación

Inversión recomendada: Bonos corporativos de alta calidad, compañías con bajo apalancamiento y líquidos activos, metales preciosos, activos físicos como inmobiliarios que producen ingresos regulares.

Su opinión es que habrá moderado crecimiento, pero más en Emergentes. La inflación y el dólar débil ayudaran a las ganancias empresariales. La economía se recuperará en USA y China, .Sobreponderar acciones por liquidez, valoraciones, ganancias empresariales y por la infra ponderación actual de su peso en los mercados.

CONCLUSIONES:

El mundo se debate entre el despalancamiento habido en el sector privado, prácticamente finalizado lo que robustecerá la economía y la restricción fiscal de los gobiernos, que una vez digerida provocará una mejora en las perspectivas de crecimiento.

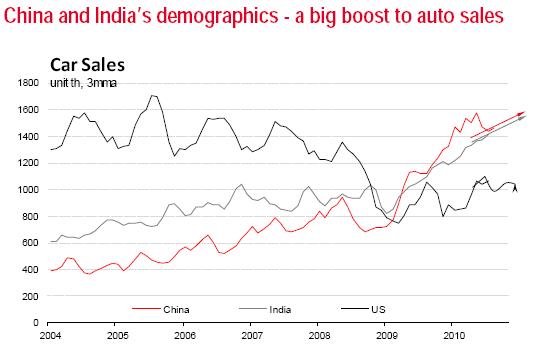

Mientras dura esta situación la política monetaria será laxa para no ahogar el crecimiento y estalle la deflación. Si al final logra su objetivo y mantiene los tipos reales bajos, será muy positivo para las acciones ya que el crecimiento se acelerará, permitiendo que el output gap se cierre.

Paradójicamente el riesgo que existe es que las economías domesticas y las empresas ahorren más e intenten desapalancarse demasiado rápidamente. La crisis del 29 vino por la paradoja del ahorro .no es que el sector privado se endeudará más en términos nominales (cayó el 21% la deuda privada entre 1929-1933) sino que el ratio de endeudamiento se disparo por el por la bajada tan brutal del PNB .No hay desapalancamiento posible sin crecimiento.

Fréderic Leroux, responsable de Gestión de Riesgo de Carmignac, lo explica de la siguiente forma en una entrevista en Cinco Días:

El riesgo real es que la inyección de liquidez de la Reserva Federal no se transfiera a la economía real. El riesgo está en que los hogares ahorren demasiado para lo que necesita la economía o que las compañías se muestren reticentes a invertir porque desconfíen de las medidas y sigan pensando que la deflación es el principal peligro. Estas tres cosas podrían provocar burbujas al no transferirse la liquidez a la economía real.

Bernanke ha elegido muy bien el momento para implementar las medidas y el riesgo de una no transferencia a la economía real es limitado. Algunos indicadores adelantados apuntan que la economía podría remontar sin ayuda. Esto debería generar expectativas de inflación y eso es exactamente lo que Bernanke quiere.

Hasta la mayor gestora de fonos de renta fija PIMCo piensa que el reinado de los bonos ha acabado.

Al final los bajos tipos de interés robustecerán la inversión de las empresas debido a los bajos tipos de interés, a la recuperación de las transacciones en vivienda y a la reducción en términos reales de las deudas. Para estimular esto sube el precio de las acciones lo que conduce a una mayor confianza y gasto.

De las espectaculares revalorizaciones bursátiles en los bolsillos de los americanos que subió la capitalización bursátil en un día ¿cuántos irán al consumo?

La visión en el medio plazo para los activos con riesgo es claramente favorable como vemos en los siguientes gráficos de indicadores adelantados, apetito por el riesgo y de datos macroeconómicos.

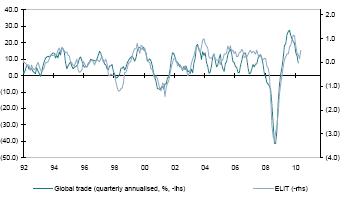

- Comercio mundial

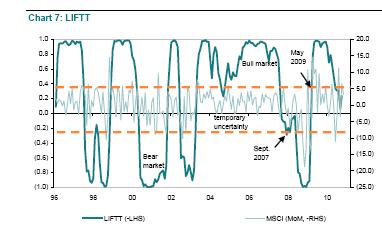

- b) Los indicadores de sentimiento muestran un cierto apetito al riesgo sin ser demasiados optimistas.

- c) Los indicadores macro de cambio de tendencia que detectan sorpresas en los mercados aun favorecen los activos con riesgo

Artículo de Enrique Roca, ex director de carteras de fondos de inversión, para Financialred