Aunque la cultura y formación financiera sigue siendo baja en nuestro país, comparativamente con otros países del ámbito europeo, lo cierto es que cada vez el usuario medio tiene más clara la importancia de ahorrar e invertir. Sin embargo, dentro de esta percepción, no siempre tenemos claro cuando comenzar a invertir, y como hacerlo.

La respuesta sobre el mejor momento para comenzar a invertir es simple: cuanto antes. La explicación también es simple: el rendimiento de la inversión es a largo plazo cuando mejor se comporta gracias a la intervención del interés compuesto, que permite, a largo plazo, aumentar el beneficio de la inversión a través del efecto bola de nieve que genera en nuestras finanzas.

Afortunadamente, hoy en día la inversión se ha democratizado de tal manera que operaciones antaño difíciles como operar en el mercado Forex, hoy en día son accesibles para cualquier perfil de inversor, incluso el que desea operar con cantidades limitadas de dinero.

Esto significa que, cualquiera puede comenzar a invertir, incluso desde el acceso temprano al mercado laboral. El hecho de acumular años de inversión favorecerá la consolidación de una cartera de inversiones con un rendimiento saludable, capaz de asumir en el tiempo que las inversiones no siempre son exitosas, pero, que gracias a largo plazo, las pérdidas y las ganancias se compensan en favor de las segundas.

Por qué diversificar en la inversión

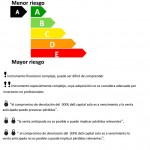

Si el largo plazo es una herramienta necesaria para consolidar una buena cartera de inversión, y favorecer el rendimiento, otra herramienta fundamental para afrontar el riesgo en la inversión es la diversificación.

Diversificar, en inversión, responde a esa frase antigua y sabía de no colocar todos los huevos en la misma cesta, pero aplicado a nuestro dinero. Obviamente, si colocamos todo nuestro capital en una única inversión (o modelo de inversión) arriesgamos la rentabilidad y el capital al desempeño de ese activo o herramienta de inversión.

La diversificación lucha precisamente contra ese riesgo. Repartir nuestra inversión en diferentes herramientas, mercados, activos o segmentos es una de las mejores elecciones que el inversor puede realizar, y esto es incluso independiente de si las cantidades con las que se operan son altas o bajas.

Por ejemplo, una cartera diversificada puede ser aquella que utiliza diferentes herramientas aprovechando el potencial de cada una de ellas:

- Planes de ahorro o seguros de ahorro para garantizar una parte del capital

- Fondos de inversión mixtos o de riesgo bajo para equilibrar el riesgo/rentabilidad

- Mercado Forex para buscar maximizar la rentabilidad

Este es un modelo, pero existen muchos más. Por otro lado, dentro de cada herramienta o fórmula de inversión también podemos diversificar, si accedemos, por ejemplo, el mercado de divisas, la cantidad de activos y pares sobre los que podemos operar es muy amplia, pudiendo asumir riesgos con operaciones más complejas que prometen mayor nivel de rentabilidad, mientras que nos protegemos con operaciones con menor techo de rentabilidad, pero también con menor riesgo.

En definitiva, el inversor debe plantearse que cuanto antes comience a operar, y más larga sea su carrera de inversor, mayores probabilidades de consolidar buenas operaciones y buenos rendimientos a largo plazo va a tener. Y, para eliminar en este periodo de tiempo el riesgo, la diversificación es una herramienta fundamental.