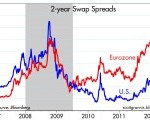

El margen de intereses de las entidades bancarias creció un 12% en la primera mitad del año. Principalmente las causas obedecen a que el crédito se ha encarecido y los depósitos se han abaratado. También buena culpa de todo esto lo tiene el Banco Central Europeo (BCE) con las subastas de liquidez. Pero seguramente estemos viendo la recta final en lo que al positivo margen de intereses de los bancos se refiere. Uno de los motivos es que el carry trade se irá reduciendo paulatinamente.

Veamos brevemente en qué consiste el carry trade y cómo se han aprovechado de ello los bancos españoles. Las entidades bancarias prefieren no conceder créditos y realizar carry trade, de esta manera obtienen más beneficio y corren menos riesgo, entre otras cosas porque con el desempleo y la morosidad por las nubes, el riesgo de impago de un crédito es elevado. De esta manera, optaban por coger dinero prestado del BCE al 1% e invertirlo en deuda pública, ya que de esta manera no se consume capital.

Así pues, los bancos españoles pedían dinero prestado al BCE en las subasta de liquidez para poder afrontar sin problemas los vencimientos de deuda pública que se avecinaban, y ese dinero lo invertían en deuda pública, logrando de esta forma más dinero con riesgo muy bajo y sin consumir capital.

Si observan el gráfico del índice bancario europeo, la estructura técnica es bajista, corroborada por un canal tendencial de sesgo bajista. De momento, se ha formado un suelo temporal en la zona de 83,06 confirmado con la rotura de 90,10. En principio, el primer objetivo del impulso alcista se situaría en torno a 120,15.

Si observan el gráfico del índice bancario europeo, la estructura técnica es bajista, corroborada por un canal tendencial de sesgo bajista. De momento, se ha formado un suelo temporal en la zona de 83,06 confirmado con la rotura de 90,10. En principio, el primer objetivo del impulso alcista se situaría en torno a 120,15.

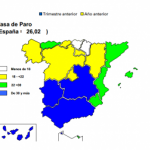

El Banco Santander es la entidad financiera más solvente de todas las de nuestro país. Es más, tiene una calificación crediticia mayor que la que tiene la deuda de España. Lo importante es que la solvencia de la entidad presidida por Botín está fuera de toda duda.

BBVA, Caixabank y Banesto son el resto de entidades solventes y más sólidas de nuestro sistema financiero. Así pues, el primer grupo de los fuertes lo conforman estos cuatro bancos.

Ya que estamos hablando de bancos, y por tanto de operativa con acciones, aprovecho para comentarles unos ratios que son muy útiles de cara a trabajar con acciones (no para intradía).

– Beta: es el nivel de relación que existe entre el rendimiento de una acción y su índice de referencia (en el caso de las acciones españolas y los bancos es el Ibex 35).

En definitiva, es un ratio que se utiliza para medir la volatilidad que tienen las acciones de una compañía y también para compararla con el índice de referencia de dichas acciones.

Este ratio es un número con decimales e interesa ver si es positivo o negativo y si es superior a 1 ó inferior a 1.

* Si la BETA es igual a 1 significa que la acción se mueve en idéntica proporción al Ibex 35.

* Si la BETA es igual a 1,5 significa que el movimiento de la acción es de un 150% con respecto al movimiento del Ibex 35. Ej: si Beta es 1,5 significa que se mueve un 1,5% al alza cuando el índice sube un 1%.

* Si la BETA es igual a 0,5 significa que el movimiento de la acción es de un 50% con respecto al Ibex 35.

* Beta positiva: indica que el precio de la acción se mueve en la misma dirección que su índice de referencia.

* Beta negativo: indica que el movimiento de la acción es contrario u opuesto al índice de referencia.

– Alfa: mide la parte de rentabilidad positiva o negativa que se debe únicamente a la trayectoria de la acción. Es un dato estadístico que representa la medida en la que la acción se ha comportado mejor o peor que su índice de referencia.

Así pues, un Alfa positivo significa que la acción lo está haciendo mejor que su índice de referencia. Si alfa es negativa implica todo lo contrario.

– Desviación Típica: representa objetivamente el grado de incertidumbre de una acción. Una acción que durante un periodo de tiempo se comporte de manera errática con grandes oscilaciones en su valor es una acción con un alto valor de incertidumbre.

Si este ratio es superior a 4 significa que la acción tiene riesgo elevado debido a cómo se comporta ante los momentos de incertidumbre.

Puedes leer más análisis de Ismael de la Cruz en www.ismaeldelacruz.es