Nos fijamos en el TAE para saber la rentabilidad de los depósitos, pero este dato no refleja el beneficio real. Te enseñamos a calcularlo.

Los depósitos son uno de los productos de ahorro por excelencia en España. Aunque su época dorada con imposiciones a plazo fijo al 4% hace tiempo que quedó atrás, siguen teniendo su público entre quienes buscan la seguridad del ahorro frente a todo. Para quienes todavía vean atractiva la inversión en depósitos, lo primero que deben saber es que el TAE no refleja la rentabilidad real del depósito. Ese porcentaje no es lo que de verdad que obtendrás por tu dinero.

Como ocurre con la mayoría de productos de los bancos, no todo lo que brilla es oro, y no todo lo que ofrecen es cierto. O al menos, hay comisiones y costos ocultos en este tipo de operaciones que no siempre salen a la luz. En el caso de los depósitos las comisiones son lo de menos, ya que son uno de los productos más transparentes, depósitos estructurados al margen.

Qué es la rentabilidad real de un depósito

En primer lugar hay que explicar qué es la rentabilidad real de un depósito y por qué no concuerda con el TAE ni con el interés nominal que publicitan bancos cajas. Para entenderlo mejor, antes vamos a ver rápidamente en qué consiste cada término:

- TAE. Es la Tasa Anual Equivalente y según el Banco de España mide el rendimiento efectivo de un producto financiero. Para su cálculo se incluyen tanto los intereses como los gastos y comisiones bancarias.

- Tipo de Interés Nominal. Es el conocido como TIN y es el interés que cobrarás, el porcentaje sobre el dinero que aportas que te pagará el banco sin tener en cuenta los gastos y comisiones. Por eso, el TIN siempre suele ser más alto que la TAE.

Además, ninguno de estos dos términos incluyen los impuestos que pagas por tus depósitos.

Cómo calcular el beneficio real

Para descubrir la rentabilidad real de una inversión, lo que hay que tener en cuenta son los tipos de interés reales, que son los que tienen en cuenta el efecto de la inflación. Y es que la inflación se come literalmente parte del beneficio que obtienes por tus inversiones. Para que lo entiendas mejor, si en 2015 con 1 euro podías tomarte un café y en 2016 necesitas 1,1 euros para ese mismo café, tu dinero ha perdido valor porque para adquirir un mismo bien necesitas mayor cantidad (un 10% en este caso).

Esta lógica también se aplica a las inversiones y por eso una de las frases más repetidas es que si no consigues batir el dato de inflación no estás ganando sino perdiendo con tus ahorros. Para calcular el beneficio real de un depósito habrá que incluir esta variable. Desde un punto de vista práctico, la operación es tan fácil como tomar la inflación estimada en base al IPC y enfrentarla al rendimiento del depósito. Si el interés que ofrece el plazo fijo no supera esta proyección, estaremos perdiendo dinero a efectos prácticos.

Una tasa de interés real negativa implica que la rentabilidad obtenida no alcanza para cubrir la desvalorización del poder adquisitivo de la moneda, producto de la inflación anual. De hecho, sólo con un IPC al 0%, el interés que publicita el banco sería el real.

Por fortuna, en la actual coyuntura de tipos de interés a cero y deflación el efecto IPC no tienen incidencia, pero hay que recordar que estamos ante una situación excepcional -o eso aseguran desde Europa- y como tal hay que abordarla. Lo normal es que haya inflación y que ésta afecte negativamente a tus ahorros.

No te olvides de los impuestos

A la hora de averiguar cuánto ganas de verdad con un depósito tampoco debes olvidarte de Hacienda, porque ella siempre va a tenerte en mente. Cada vez que inviertas en un plazo fijo o en cualquier producto financiero tendrás que pagar impuestos. Es más, por si acaso la Agencia Tributaria ya se encargará de practicar una retención a cuenta del IRPF del dinero que recibas como un anticipo de lo que después deberás abonar al hacer la declaración de la renta.

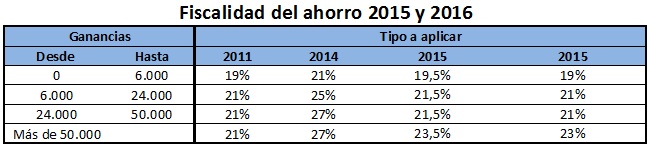

Los depósitos tributan en el IRPF como renta del ahorro según una escala de tres tipos que son los siguientes:

Como puedes ver, el porcentaje de impuestos es progresivo. Eso sí, debes saber que este no es un porcentaje unitario, sino que se aplicará al total de tus inversiones. Y es que al hacer el cálculo deberás sumar también lo obtenido en cuentas corrientes y seguros por un lado como rendimientos de capital mobiliario y las inversiones en acciones, fondos de inversión, ETFs… por otro como ganancia patrimonial.

La suma de todo es lo que tributará a los tipos que figuran en la tabla de arriba.

Un ejemplo práctico

Para que lo entiendas mejor, nada como un buen ejemplo. Para ello usaremos una previsión de IPC del 2%, que es la que el Banco Central Europeo considera como la idónea. En ese caso, un depósito que ofrezca una rentabilidad anual menor a ese valor tendrá una tasa de interés negativa.

Un ejemplo puede ser: contrato un depósito online al 1,3% anual, por un monto de 5.000 euros. La rentabilidad real se calcula de la siguiente manera.

| Depósito de 5.000 € a 12 Meses | Tipo | Rentabilidad |

|---|---|---|

| Interés Obtenido | 1,3% anual | 5.000 € x 0,013 = 65€ |

| IPC Proyectado | 2% anual | 5.000 € x 0,02 = 100€ |

| Perdida de Poder Adquisitivo | – 0,7% anual | – 35 € |

Con los mejores depositos del mercado no existe ese problema, ya que las rentabilidades son mayores a la inflación proyectada, pero aquí aparecen otras comisiones que no son tenidas en cuenta generalmente por los ahorristas. Son los llamados “productos asociados”, que los bancos o cajas de ahorro obligan a contratar para tener derecho a acceder a las superofertas de sus depósitos.

Y aquí es donde se ve la verdad de toda la operatoria. En ocasiones, con tan solo domiciliar la nómina alcanza, y esto tiene costo cero. Pero muchas otras veces, los bancos exigen la contratación de una cuenta corriente (con un costo promedio anual de unos 30 €), o de tarjetas de crédito (un costo promedio de 50 euros al año), o de seguros, o incluso de otros productos de inversión más sofisticados como fondos o planes de pensiones. Todo ello, como se imaginará, conlleva un costo disfrazado de comisión.

Un ejemplo con los mejores depósitos

Supongamos que contratamos un producto estrella de un banco, que nos ofrece un 3% TAE a un plazo de un año, pero que a la vez debemos contratar algunos productos asociados, como una simple cuenta corriente y una tarjeta de crédito. En este caso, invertimos unos 5.000 euros.

La Rentabilidad real sería entonces:

| Depósito por 5.000€ a 12 meses | Tipo | Importe |

|---|---|---|

| Interes Obtenido | 3% anual | 5000 € x 0,04 = 150€ |

| Comision de la Cuenta Corriente | – 30 € | |

| Comision de la Tarjeta de Crédito | – 50 € | |

| Interés Real | 1,4% | 70 € |

Ahora bien, aquí notamos como la rentabilidad se deduce significativamente. Y eso que aun no hemos tenido en cuenta cuenta todas las variables. Falta nada más ni nada menos que la fiscalidad, que la vemos en forma de retención del IRPF, que en 2015 es del 20% y a partir de 2016 será del 19% y que es la que vamos a aplicar en este ejemplo.

| Depósito por 5.000€ a 12 meses | Tipo | Importe |

|---|---|---|

| Interes Obtenido | 3% anual | 5000 € x 0,04 = 200€ |

| Comision de la Cuenta Corriente | – 30 € | |

| Comision de la Tarjeta de Crédito | – 50 € | |

| Interés Real | 1,4% | 70 € |

| Retención Fiscal | 19% de 150€ | – 28,5 € |

| Interés despues de impuestos | 0,9% | 41,5 € |

Cada vez peor, ¿no es así? Pues bien, aun no hemos terminado. Si tenemos en cuenta el efecto de la inflación, segúb el concepto explicado al principio del artículo, vemos que todo puede empeorar:

| Depósito por 5.000€ a 12 meses | Tipo | Importe |

|---|---|---|

| Interes Obtenido | 3% anual | 5000 € x 0,03 = 200€ |

| Comision de la Cuenta Corriente | – 30 € | |

| Comision de la Tarjeta de Crédito | – 50 € | |

| Interés Real | 2,6% | 130 € |

| Retención Fiscal | 19% de 150€ | – 28,5 € |

| Interés despues de impuestos | 0,8% | 41,5 € |

| IPC Proyectado | 2% anual | 5.000 € x 0,02 = 100€ |

| Tasa de Interés Real (Perdida de poder adquisitivo) | -1,2% | – 58,5 € |

¿A que a no parece una alternativa tan atractiva ese depósito? Las conclusiones son lapidarias, aunque son tan solo sea un ejemplo, y debería estudiarse cada caso en particular. Por ejemplo, a mayor cantidad invertida, menor incidencia de los costes ocultos en el resultado final.

Podemos concluir que, muchas veces, conviene contratar un depósito al 3% sin productos asociados que uno al 6% con ellos. Le puedo asegurar que la rentabilidad podrá ser mayor en el primer caso…

La rentabilidad real de cualquier inversión

Esta fórmula que hemos aplicado a los depósitos se puede usar para cualquier tipo de inversión. Si estás empezando en el mundo de los fondos de inversión o si te han ofrecido un plan de pensiones, un PPA o un PIAs -más cercano este último a los depósitos- también puedes aplicar lo que acabas de aprender.

La inflación es algo que afecta a todas las inversiones, como también los impuestos. De hecho, la parte fiscal es una de las más importantes a la hora de elegir uno u otro producto de inversión junto con otros factores como la rentabilidad y el riesgo.

Para que te hagas una idea más clara, con un depósito pagas impuestos cada vez que vence el plazo. Imagina que contratas un depósito todos los años y que cada año obtienes 1.000 euros de beneficio. Todos los años pagarás 190 euros a Hacienda al hacer la declaración de la renta. Ese mismo dinero con esa misma rentabilidad en un fondo será más provechosa. ¿El motivo? Los fondos no pagan impuestos siempre que reinviertas el dinero en otro fondo. Es decir, si ganaste 1.000 euros al vender tu fondo y usas ese dinero para comprar otro, no pagas en la renta. Quizás 190 euros no te parezca mucho dinero, pero ahora prueba a calcular la diferencia en 10 años. Ya estamos hablando de 1.900 euros, ¿Y en 20, 30 o 40 años? La diferencia se amplía, y eso que ni siquiera hemos tenido en cuenta la fuerza del interés compuesto.

También puede intersarte

¿Conviene invertir en un depósito?

Cómo actualizar rentas, salarios y alquileres

¿Qué es más seguro, un depósito o un fondo garantizado?

Imagen – Johnsey en Shutterstock

No es lo mismo la rentabilidad que te da un depósito al vencimiento (que es como tú lo has calculado) que la rentabilidad que te daría si te pagasen intereses todos los meses.

Mucha gente se confunde y no es lo mismo, no obtienes los mismos euros si te dan todos los intereses al final que si te los dan mensual, semestralmente o en cualquier otro periodo que sea inferior al año. Hay que tenerlo en cuenta porque la gran mayoría de depósitos y cuentas remuneradas pagan mensualmente.