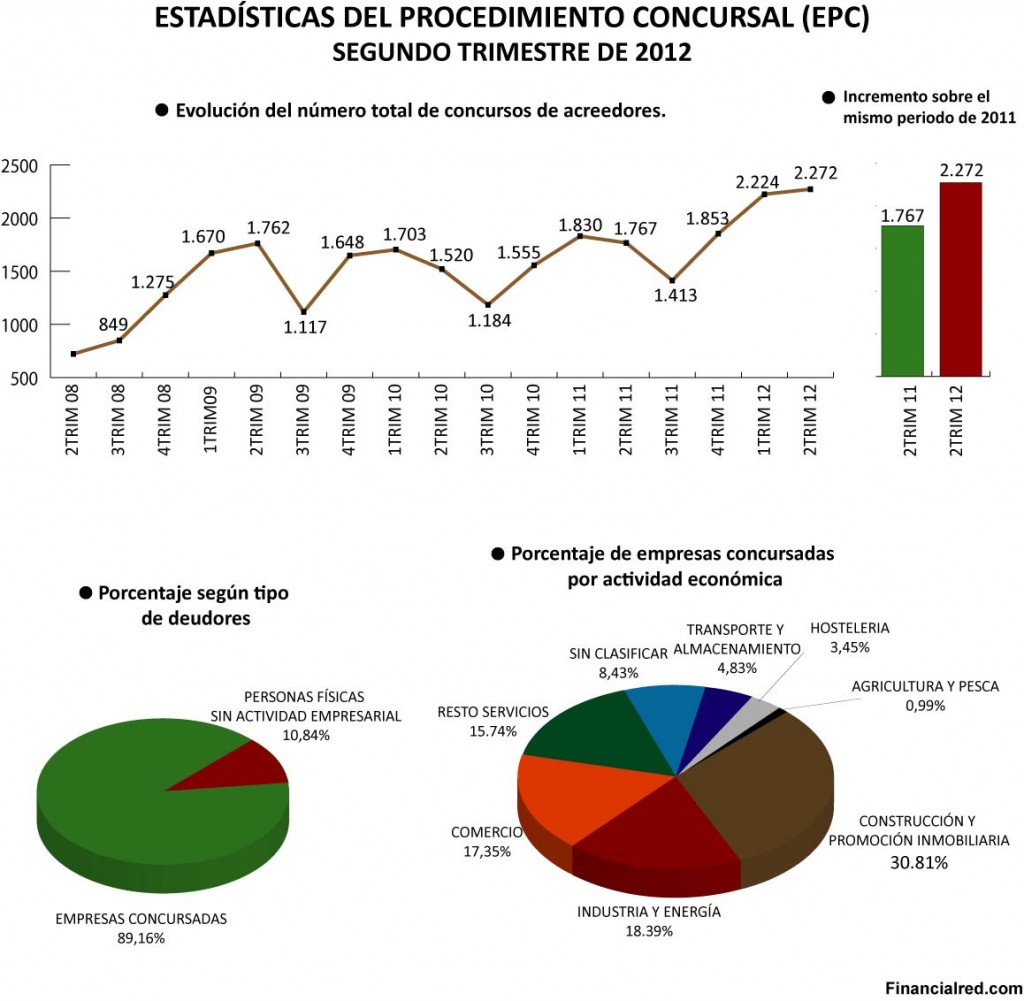

Los datos del Instituto Nacional de Estadísticas (INE) publicados hoy no dejan lugar a dudas. La crisis está siendo implacable y la erosión de la capacidad de pago de empresas y familias es cada vez más preocupante. Las familias y empresas que se declararon en concurso de acreedores (suspensión de pagos y quiebras) ascendieron a 2.272 en el segundo trimestre del año, cifra un 28,6% superior a la del mismo periodo de 2011 y la más alta desde el inicio de la crisis.

En concreto el incremento en el caso de las empresas fue del 36,2%, hasta las 2.026, en cambio, las familias que recurrieron a esta figura legal fueron un 12,1% menos. Lo que no especifica la encuesta es si esa caída se debe a una mejora económica o más bien a la dificultad que entraña para una familia declararse en concurso de acreedores.

Sin duda este este es un indicador clave de la crisis, aunque según la consultora Russell Bedford “muchas sociedades podrían haber evitado declaración de insolvencia si hubieran llevado sus cuentas al día para mover ficha antes de que fuera demasiado tarde”.

Según el INE el 69% de las empresas que se declaran en concurso son pymes que facturan menos de dos millones de euros anuales. En muchos casos estas empresas podrían evitar esa solución extrema si tuvieran un mayor control de su situación financiera. Russell Bedford señala que los administradores deben llevar al día las cuentas de la empresa y, en cuanto detecten problemas, dejarse asesorar para evitar una situación de quiebra o al menos evitar la responsabilidad civil a la que se pueden enfrentar en un concurso de acreedores. “Este matiz es muy importante, ya que el retraso en su solicitud reduce las posibilidades de evitar la desaparición de la empresa. De hecho, el 90% de las sociedades se disuelven por demorar el proceso”, señalan en la consultora.

En realidad, la legislación define la situación de insolvencia cuando se acumulan tres o más meses sin realizar el pago de impuestos, cuotas a la seguridad social o salarios e indemnizaciones de los trabajadores. Basta con incumplir alguna de estas obligaciones para ser insolvente. A partir de ahí, es obligatorio declarar el concurso voluntario en los dos meses siguientes, en caso de que la empresa no lo haga lo podría hacerlo cualquiera de los acreedores.

Russel Reynols ha elaborado un decálogo para evitar una situación tan extrema.

1.- Ordenar las cuentas es algo más que pagar impuestos. Uno de los problemas más comunes de las empresas es el descuido de sus cuentas. La mayoría no hacen un seguimiento mensual de su contabilidad y sólo la revisan al final del ejercicio, cuando tienen que calcular sus pagos a Hacienda. Russell Bedford considera muy importante que la empresa sepa en todo momento en qué estado se encuentran sus finanzas (patrimonio, rentabilidad, tesorería, etc.).

2.- Hacer un escáner completo de la situación de la empresa. Al contario de lo que sucede en las grandes compañías, que cuentan con departamentos dedicados al seguimiento de sus finanzas, las pymes no saben hacer un diagnóstico exhaustivo de las cuentas porque carecen de recursos para ello. Lo más conveniente en este sentido es consultar a asesores económicos y legales para prevenir una posible insolvencia. También es aconsejable realizar un plan de tesorería para saber la cuantía de los ingresos, en qué se pueden gastar y hasta cuándo se puede pagar a proveedores y acreedores. Esto permitirá anticiparse varios meses a una posible insolvencia, tiempo suficiente para tomar las medidas necesarias.

3.- Podar antes de cortar el tronco. El símil de la poda de árboles es muy acertado en este decálogo, ya que muchas empresas acaban cerrando por no haber realizado ajustes de gastos previamente. La reducción de costes va desde prescindir de gastos corrientes innecesarios hasta llevar a cabo una regulación de empleo, pasando por el cierre de oficinas. En este punto es preferible asumir que no se puede pagar a una parte de la plantilla que no pagar a nadie.

4.- Menos estructura y más eficiente. Para su correcto funcionamiento, una empresa necesita contar con los departamentos imprescindibles y que mejor se adaptan a su actividad. Además, al frente de estas áreas deben estar las personas más cualificadas, lo que implica prescindir de gestores poco formados que basan su gestión en la intuición.

5.- Un negocio atractivo siempre atrae socios. La falta de financiación ha llevado a un gran número de empresas a buscar inversores interesados en participar en el capital. Para conseguirlo, tanto la actividad como el plan de negocio de la compañía deben ser atractivos y ofrecer un escenario de rentabilidad a medio plazo. El respaldo de uno o varios socios siempre es una garantía a la hora de negociar con bancos y acreedores.

6.- No crecer con el dinero de otros. El error que cometen numerosas sociedades es el de crecer a base de endeudarse. Esto era posible antes de la crisis gracias al bajo coste y la abundancia de crédito, pero la actual situación ha demostrado que muchos empresarios vivían por encima de sus posibilidades.

7.- Si el negocio es viable, hay que comunicarlo. Tan importante como ser viable es demostrarlo. Para ello, Russell Bedford aconseja elaborar un plan de viabilidad a aquellas empresas que tengan previstas dificultades financieras en los próximos meses y exponer con total transparencia ese plan a sus acreedores.

8.- Dar la cara ante los acreedores. La mayoría de las empresas tienen cuatro tipos de acreedores: los trabajadores, los proveedores, las administraciones públicas (Hacienda y la Seguridad Social) y las entidades financieras. Aunque todos son importantes, cada compañía, en función de sus intereses, deberá priorizar a cuáles de ellos paga con más diligencia, sin olvidar a ninguno de ellos. Solo dando la cara ante los acreedores se podrán alcanzar acuerdos que permitan la supervivencia, ya que ninguno está interesado en perder clientes.

9.- No vivir ahogados. Una vez establecida la prioridad de pago entre acreedores, el paso siguiente es fijar los plazos. Si la empresa no puede pagar de forma inmediata, deberá negociar con los acreedores un calendario. En general, teniendo en cuenta la crisis actual, los acreedores suelen aceptar que la empresa pague a un año, ya que si reclaman por vía judicial la espera será mayor. Esto permite a la compañía sanear sus cuentas con más holgura. Sin embargo, si la ampliación del plazo no es suficiente, lo más correcto será solicitar el concurso de acreedores.

10.- El concurso no es el fin. Ningún empresario quiere añadir a su currículum la solicitud de un concurso de acreedores dado el estigma social y empresarial que ello supone. Sin embargo, Russell Bedford señala que el concurso es un procedimiento legal obligatorio creado precisamente para que las empresas refloten su negocio a través de una negociación con sus acreedores aunque, sin adoptar las medidas anteriormente expuestas, la empresa entrará en liquidación de todas formas.

«Al contrario de lo que sucede en otros países europeos, y en especial en Estados Unidos, en España no está bien visto el concurso de acreedores, lo que explica que muchos empresarios mantengan con ventilación asistida sus negocios a la espera de un milagro. Por su carácter emprendedor, el empresario siempre tiene esperanza, lo que le lleva a no actuar a tiempo y a no solicitar el concurso con un sólido plan de viabilidad», asegura Jaime Navarro Llima, socio del departamento de insolvencias de Russell Bedford.