Después de presentarnos sus Previsiones para 2011, donde espera un mundo diferente y bipolar, Enrique Roca, ex director de carteras de fondos de inversión, nos acerca sus propuestas de inversión para el primer trimestre del año que se acerca.

Algunas ideas claras:

a) Crecimiento moderado pero con altibajos tanto temporales como geográficos .El crecimiento puede sorprender en el corto plazo al alza en determinados periodos. China reducirá las presiones inflacionistas y reconducirá sui crecimiento.

b) Se vivirán algunos momentos de tensión muy fuerte. La volatilidad tendrá periodos muy altos y muy bajos.

c) No correr detrás de los precios. Las cosas tienen un precio y habrá momentos de fuerte sobrevaloración y algunos de fuerte infravaloración.

d) Necesidad de un mayor periodo de maduración de las inversiones aunque las revalorizaciones grandes en periodos puntuales de fuerte sobreventa también se darán.

e) Conveniencia de incrementar el cash tanto por la volatilidad como porque el crédito será escaso y caro.

f) Los bonos estatales tienen riesgo

g) Los beneficios empresariales siguen sorprendiendo al alza, por lo que cuando se acerca las cifras de su publicación la bolsa sube y cuando se terminan de publicar se vuelve a la macro cuya salud no es tan boyante como la de las empresas.

h) Conforme se acerque el tramo final del QE2 reducir la inversión o bien a niveles del 1270-1300 del SP, a no ser que el crecimiento sorprenda a propios y extraños.

i) La bolsa no está especialmente barata si la medimos con la Q Tobin o con el PER de Shiller, pero a corto plazo puede desviarse significativamente- Los flujos del QE2 si no van a a la economía real irán a los activos financieros y las comodities.

j) La diversificación pierde parte de su valor en las bolsas.

k) Los peligros que vemos a medio plazo son además de un crecimiento menos fuertes que en otras recuperaciones:

a) Proteccionismo derivado de la guerra de monedas.

b) Escaso crecimiento poblacional y altos gastos sociales

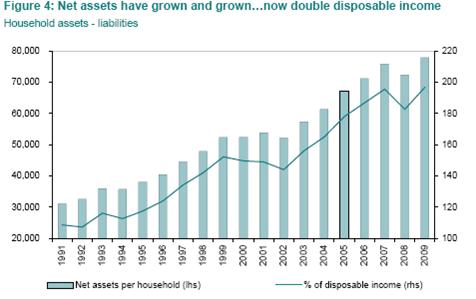

c) Desapalancamiento excesivo de consumidores y gobiernos.

d) Incremento de la regulación.

Analicemos por clase de activos:

¿Podrá el QE mantener los tipos en niveles bajos? Paradoja del QE: la Fed está tratando de reducir los tipos de interés reales para estimular la economía, pero esta reactivación de la actividad económica nos llevará a una futura subida de tipos.

Preferimos bonos corporativos de una amplia variedad de calidad crediticia y acciones antes que deuda soberana, sobretodo en Europa., con tasas de default del 1,5%. Los bonos gubernamentales de los países periféricos permanecerán volátiles y con amplios diferenciales. Las medidas solo sirven para ganar tiempo, si no se avanza en la unión política y fiscal.

Estar largo de acciones es una posición que actualmente pondera menos en las carteras que el crédito.

1) Ante el moderado crecimiento y los bajos tipos de interés los inversores están buscando rentabilidades por el yield y no por revalorizaciones, lo que junto a un mayor crecimiento en emergentes y posibles movimientos cambiarios favorece:

a) Bonos soberanos y monedas de Australia, Noruega, Suecia, Brasil, Rusia, Nueva Zelanda.

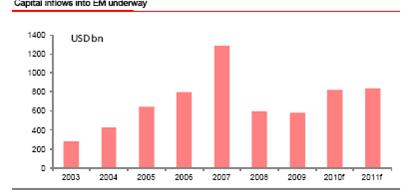

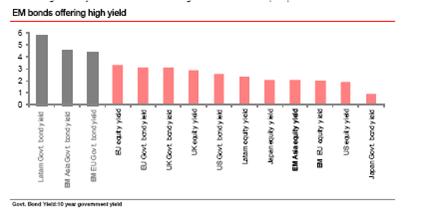

b) Bonos de empresas de buena calidad y de países emergentes (la rentabilidad media es del 6%, mientras que la de las bolsas de estos países es del 3%).Los flujos hacia emergentes crecen sin parar.

c) En bolsa sectores con rentabilidad por dividendo, materias primas, acciones de valor, y acciones de empresas susceptibles de ser compradas.

2) Para cubrirse por la posibilidad de que el dólar se deprecie más (lo veo entre 1,25-1,45) una buena cobertura es el petróleo, y contra el desastre cambiario –monetario, el oro.

3) El 1,25 del $/euro nos lo daría da nivel de crisis zona Euro (objetivos de déficit no cumplidos, descoordinación Europa, fracaso en las subastas de duda) y el 1,45 resolución? de la crisis.

4) Largo en comodities pues China es el principal consumidor y las medidas tomadas de subida de tipos y de reservas indican que el crecimiento es fuerte.

5) Bolsas. Dadas las valoraciones actuales prefiero países desarrollados.

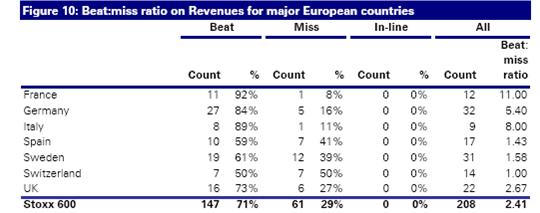

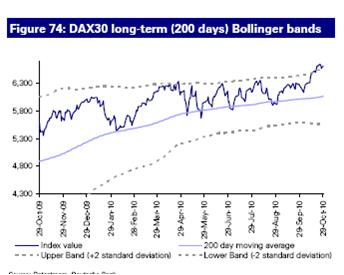

6) Bolsas preferidas en zona euro, Francia y especialmente Alemania tanto desde un punto de vista macro (crecimiento del 2,5 %anual ,paro de tres millones el más bajo en 18 años, tipos de interés 2,5% del diez años ,30% exportaciones a país emergentes) como micro( por capitalización 85% de las empresas han batido previsiones de beneficios y 96% en ventas)

Las empresas ligadas al consumo alemán pueden ser las grandes beneficiadas después de una década en que este no ha crecido y las mejoras salariales están ahí.

Existe una fuerte correlación entre beneficios empresariales, cotizaciones bursátiles e internacionalización de las empresas alemanas. Las más internacionalizadas están cerca de sus cotizaciones de los últimos años.

La media móvil de los 200 días sirve de apoyo.

Los flujos van a los países core de la zona euro

Artículo de Enrique Roca, ex gestor de carteras de fondos de inversión.

Imagen – Stock.xchng