Felix Baumgartner desde la estratosfera tiene más previsión de cuándo va a parar que el propio Euribor.

El euribor, principal indicador al que están referenciadas cualquier préstamo hipotecario, al igual que cualquier tipo de préstamo interbancario, ha bajado dos milésimas en tasa diaria y ha recalado en el 0,652%.

Con los once valores del euribor de octubre, refiriéndolos a los días en los que ha habido actividad bancaria, la tasa mensual provisional se encuentra en el 0,666%.

Continúa por la senda bajista, pero parece que a un ritmo menor.

Este valor de euribor se aleja de los tipos oficiales de interés, fijados por el BCE en el 0,75%, y supondrá un alivio en los bolsillos de los usuarios de hipoteca a los que toque revisión ahora, que podría superar los 1.000 euros en la cuota anual. Siempre y cuando no posean un suelo estipulado en el contrato, de poseerlo, recomiendo acudir a vuestra entidad bancaria y, pacíficamente, explicar el problema para buscar una solución.

La senda emprendida a principios de año ya registra una tasa media en octubre del 0,667%, 1,443 puntos menos que en 2011. Y, por otro lado, casi un punto por debajo del precio oficial del dinero, en el 0,75%. ¿Será posible ver una rebaja de los tipos de interés si continúa la bajada? Todo depende del tan independiente Banco Central Europeo.

De cerrar octubre a este nivel, una hipoteca media de 120.000 euros a 20 años con revisión, experimentaría una bajada de 83,71 euros y un descenso anual de 988,44.

Sin embargo, todo apunta a que en un futuro no muy lejano, las hipotecas serían sin euribor pero más caras y con menos esfuerzo para pagarlas. Veamos el quid.

Créditos por el 100%, o más del precio de la vivienda, (ya sabéis, el típico extra para financiar el coche y unas vacaciones), con plazos de hasta 40 años y con diferenciales que en algunos casos sólo llegaban al 0,25% sobre el euribor era bastante normal. Pero ya acabó ese tiempo.

Las hipotecas nunca volverán a ser así, porque la banca, cuando vuelva a estar en disposición de dar créditos, es decir, de fluir la masa monetaria, habrá cambiado también su manera de ver y aceptar los riesgos. Sobre todo cuando se han concedido 145.296 millones de euros en créditos a la vivienda desde aquel precioso día de 2007, cuando Lehman Brothers quebró.

Ahora el objetivo es simple. Reducir la sobrecapacidad del sistema financiero, purgar el exceso de oficinas y adecuarlo al nivel de negocio racional y exento de burbujas.

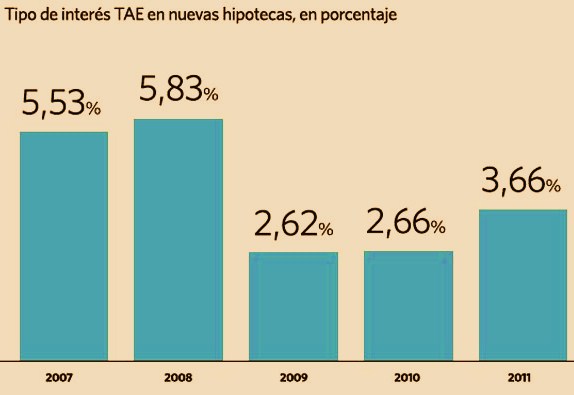

Con las condiciones endurecidas por la banca, la menor demanda y el desplome del precio de los pisos, el importe de la concesión anual de créditos a la vivienda se ha derrumbado a 37.500 millones de euros en 2011, apenas una cuarta parte de la cifra de 2007. Habrá que esperar la desastrosa cifra de este 2012. Así vemos como ha ido regulándose el tipo de interés.

Tras la última regulación de Luis de Guindos, se exige un mínimo extra de capital, que debe alcanzar el 20% de la exposición a suelo y el 15% de las promociones inmobiliarias, por lo tanto requerirá que las entidades se refuercen en alrededor a unos 15.000 millones, una exigencia que ralentiza aún más la concesión de nuevos créditos, por el consumo de recursos propios que provoca su concesión, pero que suena muy gratificante a largo plazo. Pero esos recursos harán bajar el volumen que destinarían a los préstamos, por lo tanto, es una medida que da que hablar.

Pero lo importante, es que podremos despedirnos del Euribor. Simplemente porque el tipo de interés, previsiblemente, no dependerá del euribor. Las entidades financieras consideran que este índice, no refleja bien el coste del dinero fiduciario para que el sector pueda conceder créditos. Si le sumanos la desconfianza y el alto porcentaje de morosidad (cercano al 10%), este indicador dejará de ser la referencia del interés al que unas entidades se prestan a otras, y será un indicador de mera opinión.

En busca y captura está un indicador más fiable y, previsiblemente, más costoso para los clientes. Algunas han empezado a sustituir el euribor por el IPRH, que es el tipo medio de los préstamos hipotecarios a más de tres años para adquisición de vivienda libre del conjunto de entidades, que se situa en torno al 3-5%.