El Estado no ha querido o no ha podido esperar al dinero de la Unión Europea para rescatar a Banquia, así que nada más recibir el visto bueno de la operación por parte de Bruselas, el Frob ha tenído que ponerse manos a la obra para conseguir el dinero que necesita el banco presidido por José Ignacio Goirigolzarri.

El Estado no ha querido o no ha podido esperar al dinero de la Unión Europea para rescatar a Banquia, así que nada más recibir el visto bueno de la operación por parte de Bruselas, el Frob ha tenído que ponerse manos a la obra para conseguir el dinero que necesita el banco presidido por José Ignacio Goirigolzarri.

No se sabe si por casualidades del destino o por una de esas confabulaciones esotéricas que algunos analistas tanto les gusta ver en el mercado, lo cierto es que el momento de salir a buscar dinero ha sido uno de los mejores del último trimestre.

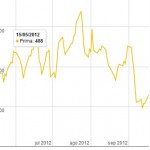

La ventana de liquidez que ha proporcionado la decisión de BCE de anuncia su disposición a comprar bonos ha permitido que la prima de riesgo española bajara hasta rozar los 400 puntos por primera vez en más de tres meses. Gracias a ello, el Estado pagará intereses más bajos por el préstamo solicitado hoy a los mercados para financiar el rescate de Bankia.

El BOE anunciaba en su edición de hoy, la intención del Tesoro español de realizar un colocación privada ( sólo entre bancos ) para captar 6.000 millones y ampliar los recursos del Fondo de Reestructuración Ordenada Bancaria (FROB) de 9.000 a 15.000 millones de euros.

La operación se ha llevado a cabo con la colocación letras a seis meses, con vencimiento el 15 de marzo de 2013, así como un nuevo tramo de obligaciones, con cupón del 4,30% y vencimiento el 31 de octubre de 2019, y cupón del 4,85% y vencimiento el 31 de octubre de 2020.

Esta emisión se produce después de que la Comisión Rectora del FROB acordara el pasado lunes proceder con carácter inmediato a una inyección de capital en el grupo BFA-Bankia por importe de 4.500 millones de euros.

Según señala el BOE, y recoge Europa Press, «la elección del procedimiento de venta simple permite obtener financiación a un coste inferior al de métodos alternativos al realizarse directamente para un inversor final con un interés específico en determinados instrumentos».

Los detalles concretos de la operación serán publicados en la edición de mañana.