«De esta crisis no se libra nadie«. Esta frase la escuchamos cada día desde hace años y sin embargo hay quienes siguen sosteniendo que a los monstruos empresariales no les afecta en absoluto. Gran error. ¡Señores, no es oro todo lo que reluce! Se consume menos y se tiene menos dinero que antes ¿Ocurre igual en el mundo de las inversiones? En ese sector tienen más de lo mismo.

Cuando vamos a casa por unos días (los que somos de fuera de Madrid, pongamos por ejemplo, la mejor y más bonita ciudad del Mundo… San Sebastián 😉 ) y nos encontramos por la calle con alguien conocido, siempre sale la siguiente conversación retórica: «¿Qué tal todo por Madrid? Aquí la cosa está mal, me imagino que por ahí estará mejor…» Que no… que sea una ciudad más grande y con más habitantes hace que se note menos, pero también se palpa.

Por esa razón, mejor tratemos de describir ese mismo símil desde un punto de vista más simple. ¿Les ha afectado la crisis a las grandes Gestoras de patrimonios nacionales? Ellas son las que mayor volumen de ahorros manejan de los españoles y nos pueden dar una idea de cómo respira el mercado de inversiones para saber si la gente invierte más o menos.

Para que sea más sólido este artículo, os lo voy a explicar de la mano de una de las mejores fuentes de información que hay en España (aunque reside en China), y profesional como la copa de un pino: el inigualable Rafa Galán (para los que tengáis Twitter se hace llamar @_perpe_).

Las redes sociales tienen eso: te cruzan con gente con la que interactuar y de la que aprender a unos niveles incalculables (mis conversaciones matinales en estado zombi con el pobre Rafa, él en China y yo en mi mundo, así lo afirman).

Empecemos por resumir brevemente a los agentes y cómo se juega a este juego.

– Ahorradores. Personas que, ya sea por herencia o por tener la posibilidad de reunir una cantidad muy grande de capital ahorrado, conocido como Patrimonio, a base de trabajo y esfuerzo (pensemos bien y digamos «lícitamente»), deciden que quieren sacar una utilidad/rentabilidad a ese dinero que les sobra. Una vez escuché a la ilustre Carmen Lomana decir una frase que me marcó y puede que resuma muchas dudas: «Mi trabajo es levantarme cada día y estudiar qué hacer con mi dinero y moverlo«. Esa es la clave: sacarle un rendimiento a tu dinero sobrante.

– Productos de inversión financieros. Son aquellos activos en los que se invierte un dinero para obtener un beneficio (o pérdida si no evoluciona positivamente). Existen distintos Tipos de Productos de Inversión que circulan en el mercado para invertir en ellos, aunque todos se pueden resumir en una frase esculpida por la Vieja Escuela: «Al final la Renta Fija proviene de los Bonos y la Renta Variable de las acciones. El resto son productos disfrazados«.

– Gestoras de Patrimonios. Son entidades en las que el Inversor delega su capital y el poder de invertirlo como ellos consideren oportuno. Conditio sine qua non se haya definido previamente tanto el perfil de inversor que es, como el criterio de riesgo que está dispuesto a asumir.

Ya hemos explicado lo esencial del mundo de las inversiones y las gestoras que se encargan de gestionar y mover los patrimonios de sus clientes.

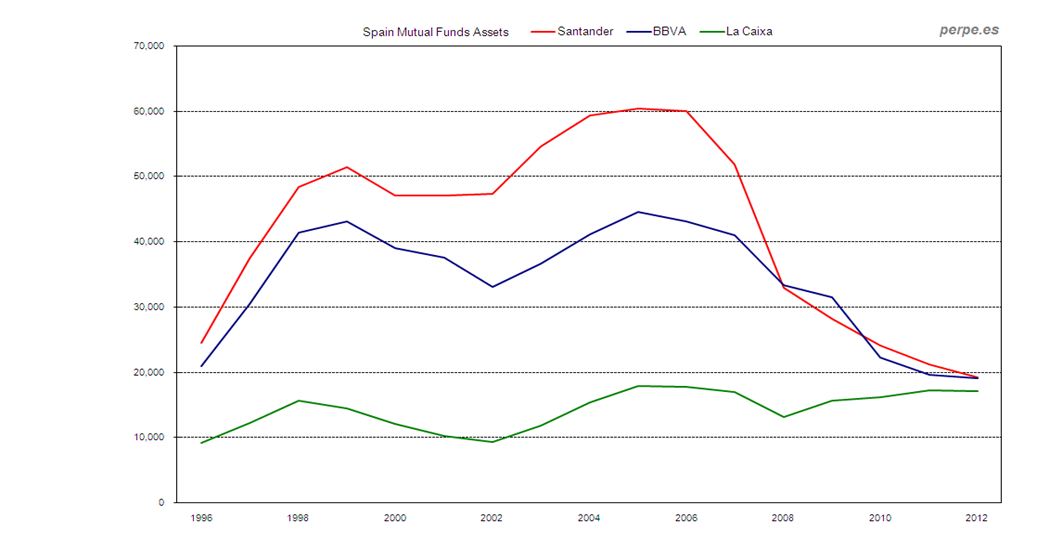

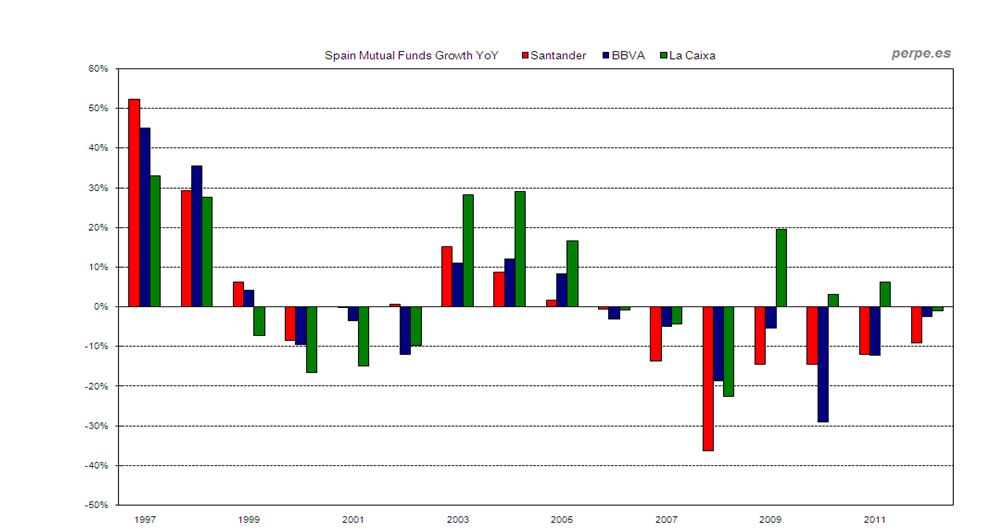

¿Realmente han notado las mayores gestoras de Patrimonio españolas los efectos de la crisis? Por supuesto. Lo mejor que podemos hacer para ver esa caída es fijarnos en el patrimonio en manos de las Gestoras españolas de las que hablábamos anteriormente. Estas son (incluyendo todas sus divisiones de gestoras): Santander, BBVA y La Caixa.

- Banco Santander. Engloba Santander Asset Management Optimal, etcétera

- BBVA. Incluye BBVA Asset Management, Unnim y Próxima Alfa, etcétera.

- La Caixa. Agrupada por Invercaixa, Caixa Cívica y demás.

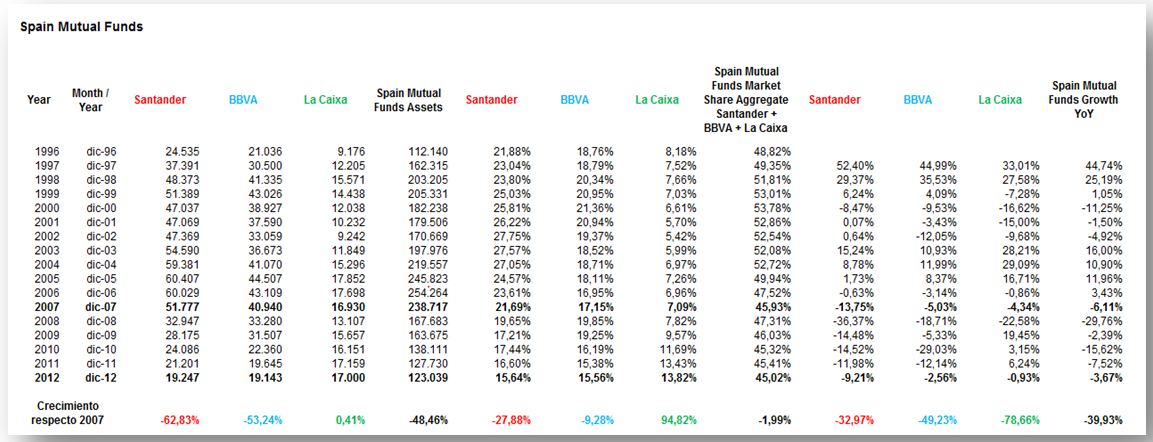

Estos datos (medidos en millones de euros) resumen perfectamente el curso que han tomado sus curvas, es decir, su volumen de activos en fondos o patrimonio. Vamos a tomar esta tabla como «brújula» para ver su evolución. – Los datos de fondos de inversión sólo consideran los fondos mobiliarios, de manera que los inmobiliarios y fondos de terceros están excluidos.

De acuerdo, sé que puede resultar un poco denso, pero para tratar de amenizar he optado por coger como punto de referencia el año 2007, año en el que comenzó la crisis del suelo en EEUU. Aunque en España llegó más tarde prefiero anclar ese año para ver cómo repercutió y cómo afectó a cada uno de los bancos

¿Qué conclusiones sacamos con este análisis?

1. El volumen total de fondos gestionados ha descendido un -48,46%. Tanto BBVA como Santander se han dado un batacazo muy serio perdiendo un -62,83% y -53,24% respectivamente. En el lado contario está La Caixa que sube un 0,41%.

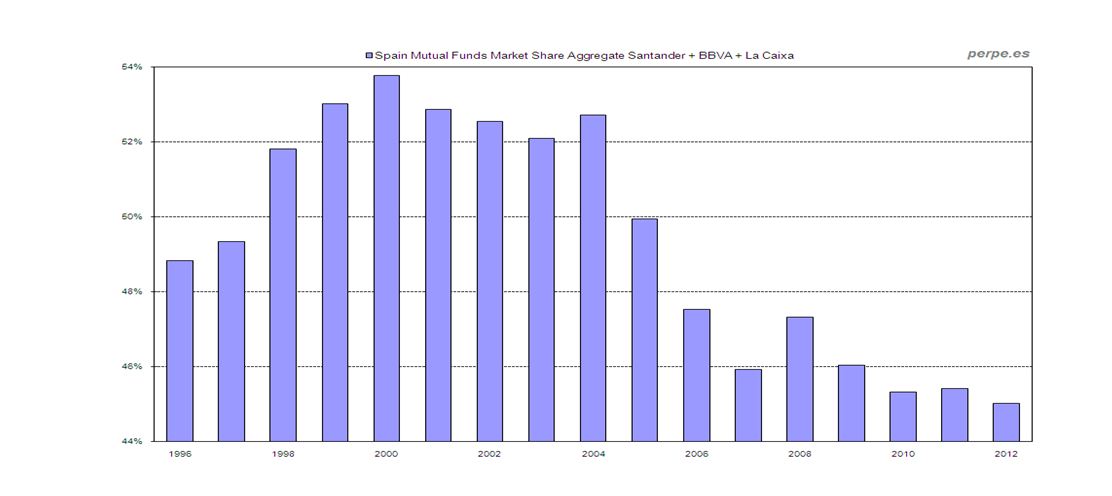

2. Los han 3 Mosqueteros han perdido peso con respecto al resto de (-1,99%). Entre el 2007 y 2012 (estimando la cifra de cierre), las 3 entidades poseían entre el 45 y 47% del total de los ahorros españoles. Santander y BBVA descienden un -27,88% y -9,28% respectivamente y La Caixa crece un… ¡94,82%! O_O.

3. Cada vez hay menos dinero destinado a la Banca de Inversión.

Transparencia, confianza y reputación son factores que han jugado un papel de jurado que penalizan a Santander: Venta de negocios que nadie quiere y Crispación de sus Clientes son ejemplos de poder sobredimensionado.

BBVA… la verdad es que me sorprende, pero simplemente es otra víctima del terreno ganado por las entidades de menor tamaño.

¿Y La Caixa? El cambio de dirección y filosofía en su negocio son los máximos responsables. Son tan optimistas (y se lo pueden permitir), que hasta se atreven a decir que La Caixa crecerá un 20% en banca privada hasta el año 2015.

Las crisis penalizan a las empresas arrogantes y soberbias, esto es, a las que se confían y dan por hecho que las pequeñas son las que caerán. Como dije en el artículo Las grandes empresas y el cuento de David y Goliat, «Las empresas válidas son las que, siendo grandes, saben hacer frente a las épocas de crisis«.

Espero haber podido describir claramente cómo en España ha ido cayendo la cuota de mercado de las 2 de las principales entidades que manejan los ahorros de los ciudadanos. Las que han salido ganando son el resto de gestoras y, quizá como ejemplo de mejor gestión, hemos podido ver el caso de La Caixa que le ha ayudado a mantener sus activos e incluso crecer.

Los datos son los datos y son los que tenemos. Hay que leerlos tal cual son, y si parecen catastrofistas es porque la situación no es la mejor que tenemos: abramos los ojos y empecemos a reaccionar.

Para terminar, quiero agradecerle a Rafa que se haya molestado en proporcionarme la información gracias a la cual he podido fundamentar este artículo. No es por quedar extremadamente «pelota», pero los datos de los que disponemos en este artículo hay empresas que pagarían un pastizal por reunir semejantes informes. Por eso creo que somos, en cierto modo, unos privilegiados. A la vista está que Rafa es bueno tanto profesional como personalmente.

Espero no haberos aburrido 😉