Hace tiempo tuve una conversación muy interesante sobre qué había empujado a la mayoría de los bancos en España a tener semejante agujero en sus cuentas. Muy simple: la imprudencia. ¿Es la única culpable? No, por desgracia esta causa va de la mano de otra peor. La avaricia.

Hace tiempo tuve una conversación muy interesante sobre qué había empujado a la mayoría de los bancos en España a tener semejante agujero en sus cuentas. Muy simple: la imprudencia. ¿Es la única culpable? No, por desgracia esta causa va de la mano de otra peor. La avaricia.

Dentro de la Contabilidad de toda empresa (panadería, tienda, chiringuito, … BANCOS) hay dos pilares fundamentales que van de la mano para poder tener saneadas las cuentas: el Principio de Prudencia y la cuenta de Provisión por Insolvencia de Tráfico. Consiste en llamarle a cada cosa por su nombre: al gasto «Gasto» y a la ganancia «Ganancia»; y lo que esté en dudas «Aprovisionamiento». Es muy sencillo, ¿no?

Enhorabuena por haber vendido una hipoteca, pero recuerda que no has recibido los 100.000€ enteros, por lo tanto ¡no lo apuntes aún como ganancia final!

Desde hace siglos hemos oído de personajes que han ido siempre juntos a todas partes y han triunfado: Batman y Robin, Chip y Chop, Asterix y Obelix, Pocholo y su mochila… pero, ¿por qué en España la pareja Prudencia-Provisión no había aparecido hasta ahora? Por una sencilla razón: las ansias de dinero rápido y la falta de cautela.

El problema es que, desde que empezara el boom del ladrillo, prácticamente todas las entidades financieras anotaban los productos vendidos (hipotecas, créditos…) como ganancia sin pasar primero por las provisiones. Ese fallo garrafal es el causante de que los balances globales sean tan ficticios e inestables que han conllevado una reducción masiva y acelerada de sus negocios.

A decir verdad, y por qué no, puede que haya cierto trasfondo en esas ansias por aparentar crecer y querer posicionarse respecto a la competencia, o presión para satisfacer de forma irracional a los accionistas.

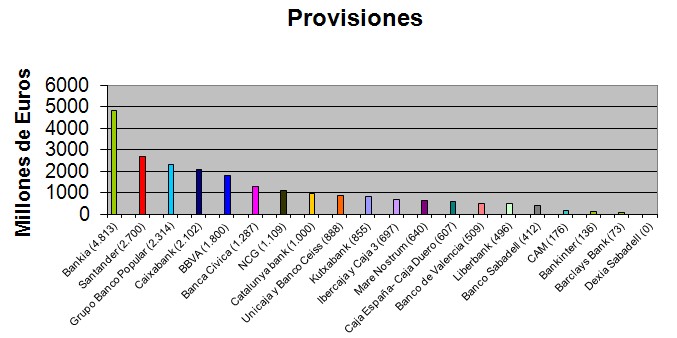

Últimamente podemos leer titulares con frases como «El Banco X baja su Beneficio Neto por el aumento de provisiones». ¡Pobrecitos…! El Gobierno les ha obligado, al fin, a aumentar sus provisiones (ver gráfico), aunque ya estaban tardando.

Como consecuencia del desastre que hay en el «Cajón del ladrillo y suelo» se ha creado lo que los escépticos denominan «Banco Malo«, cuando en realidad se llama Sociedad de Gestión de Activos. Se trata de una sociedad pública que gestiona los activos de riesgo de los bancos a los que se ha inyectado dinero público. Aquí tenéis el resumen de sus características provisionales ya que las definitivas se sabrán en noviembre:

- Objetivo. Sanear las cuentas de las entidades intervenidas/rescatadas/hechas públicas para que puedan recuperar la actividad normal. También reactivar el consumo de viviendas a precios más razonables y menos especulativos.

- Financiación. Principalmente mediante emisión de deuda.

- Dirección/Dueños. El Estado (a través del FROB) no podrá tener más de un 50% del capital de esta entidad. El resto estará en manos de inversores privados.

- Productos a vender. Aquellos activos inmobiliarios que tienen más difícil salida al mercado o cuyo valor se ha desplomado y que los bancos se quieren (necesitan) deshacer; los créditos problemáticos del ladrillo y, probablemente, las participaciones en promotoras de los bancos (este último punto aún no está cerrado).

- Implicados/Afectados. Todas los bancos que reciban ayuda estarán obligadas a ceder sus activos a este Banco «Malo». Como he comentado anteriormente, las provisiones en los bancos han aumentado (activos como el suelo ya están provisionados al 80%), por lo que las pérdidas para la banca podrían ser limitadas.

Personalmente creo que puede ser una gran iniciativa siempre y cuando se cumpla con lo previsto: reactivar la compra/venta de bienes estancados y dejar de intoxicar las cuentas de pérdidas de los bancos. No hace falta que reseñe que sí o sí las cuentas y movimientos tienen que ser públicos y transparentes por el bien de la sociedad, especialmente si se ha criticado tanto esta iniciativa.

¿Culpables? Lo comentaba en mi primer artículo «todos y ninguno«, tenemos lo que nos merecemos. En España no solo las personas con mínima formación sino también gente con estudios superiores ha crecido (muchas de ellas) con la mentalidad de «gastar más de lo que se tiene». ¿Se han aprovechado los bancos para localizar un nicho de negocio? Puede, pero aquí todos tenemos nuestra parte de culpa.

Ahora bien, por más que le doy vueltas a la cabeza no puedo entender cómo los bancos pudieron pasarse por alto el Principio de Prudencia. Siempre me han enseñado que este concepto es la piedra angular de toda Contabilidad. No hacerle caso ha hecho que lleguemos a este punto. ¿Por qué? Por AVARICIA.

Por lo tanto, no se exculpa a los bancos que hayan llegado a este punto saltándose a la torera algo tan esencial y básico como es «hacer las cosas bien».

Estoy totalmente de acuerdo contigo Miguel, y lo preocupante es que aún el sector del «ladrillo» no ha tocado fondo, y los bancos van a perder aún más poder adquisitivo de los inmuebles que actualmente tienen embargados, o que compraron en su momento como «inversión»: Y reitero la frase que mencionas en tú articulo, hemos gastado más de lo que teníamos, y ahora nos pasa factura. ¡Felicidades por el articulo!

Da gusto leer tus artículos gracias Mª Eugenia